Автор: Бланк И.А.

Теги: экономика экономические науки финансы менеджмент инвестиции

ISBN: 966-521-048-3

Год: 2001

Текст

И.А. БЛАНК

ИНВЕСТИЦИОННЫЙ

МЕНЕ

ЖМЕНТ

УЧЕБНЫЙ КУРС

«Ника-Центр»

«Эльга-Н»

2ООЛ

ББК 65 050

Б6Х

Учебный курс охватывает основной круг вопросов управления инвестици-

онной деятельностью предприятий в современных условиях В нем изложен

теоретический базис управления инвестициями, сформулированы сущность,

цель и функции инвестиционного менеджмента, рассмотрены его методоло-

гические системы и методический инструментарий Книга знакомит с совре-

менными методами инвестиционной стратегии предприятия, управления его

реальными и финансовыми инвестициями, формирования инвестиционных

ресурсов Излагаемый учебный курс широко иллюстрирован схемами, графи-

ками, таблицами и примерами, содержит основные расчетные модели, ис-

пользуемые в инвестиционном менеджменте.

Автор книги — заслуженный деятель науки, доктор экономических наук,

профессор Бланк ИА — продолжительное время сочетает научную и препо-

давательскую работу в области инвестиционного менеджмента с практиче-

ской деятельностью в качестве главного эксперта и консультанта ряда инве-

стиционных компаний.

Учебный курс рассчитан на студентов экономических вузов

Все права защищены. Всякое коммерческое использование текста

или иллюстративного материала — полностью или частично — воз-

можно исключительно с письменного разрешения Автора и Издателя.

Нарушение преследуется в соответствии с законодательством.

Подписано в печать 1 11 2000 Формат 84x108/32. Бумага офсетная

Печать офсетная. Усл печ л 27 72 Уч -изд л 23,52

Зак. № 0—658.

Издательство «Ника-Центр» 01021 Киев, ул Институтская, 25

Свидетельство №20048256 от 25 03 96

Фирма «Эльга-Н» 01042 Киев, ул Глазунова, 4/47

Свидетельство №23495978 от 27.04 95

Отпечатано на Головном предприятии республиканского производственного

объединения «Полиграфкнига» 03057 Киев, ул.Довженко, 3

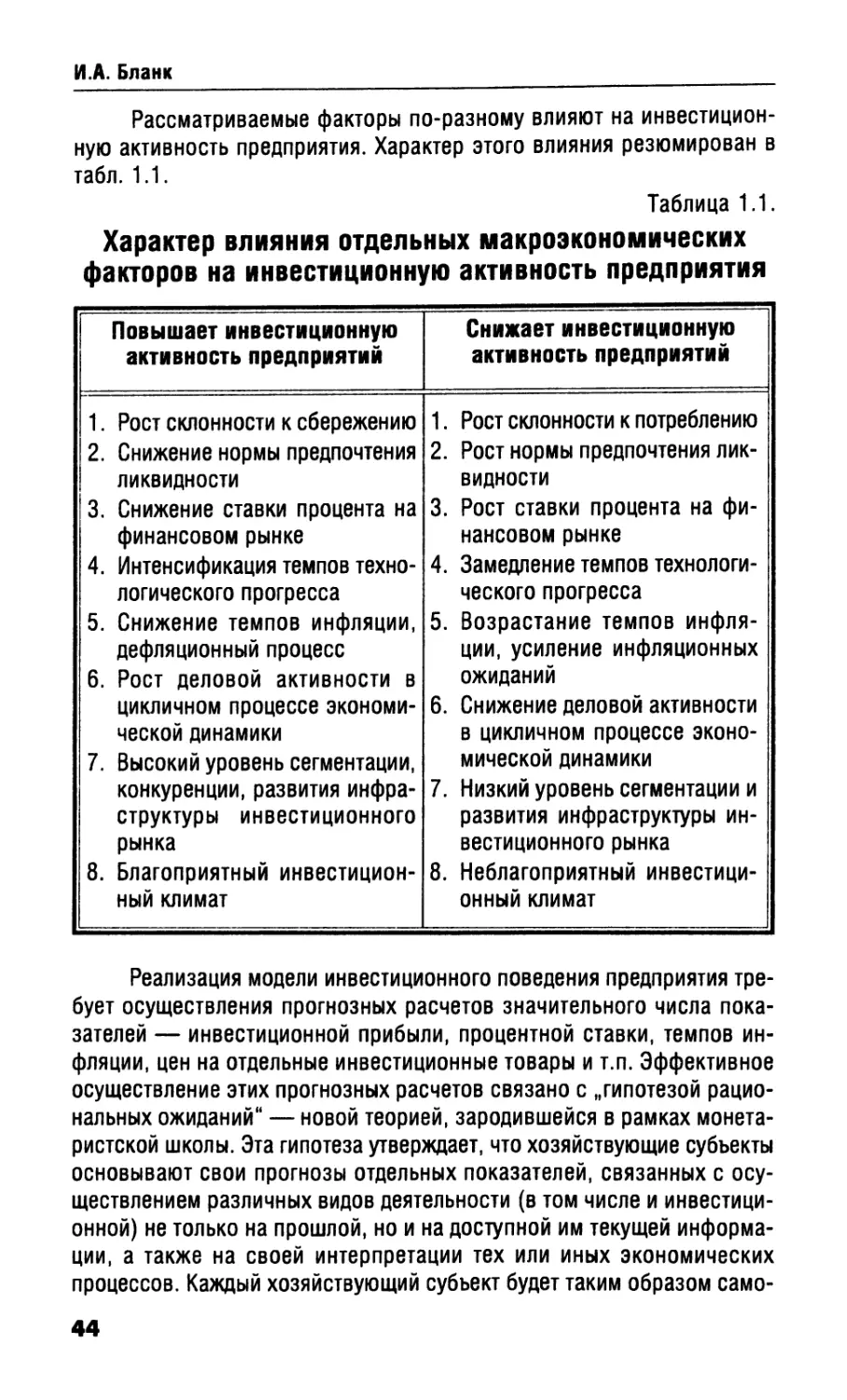

Бланк И.А.

Б68 Инвестиционный менеджмент Учебный курс — К Эльга-Н, Ника-

Центр 2001 — 448 с

ББК 65 050

ISBN 9 6 521-048-3 £ И.А.Бланк. 2001

I (С Оригинал-макет, художсс! венное

I оформление. И щатсльство «Ника-

| Цеп гр». 2001

9*7 X 9 6 6 5

2 I 0 4 X I

СОДЕРЖАНИЕ

ВВЕДЕНИЕ............................................ 7

Раздел I.---------------------------------------------

ТЕОРЕТИЧЕСКИЕ И МЕТОДИЧЕСКИЕ

ОСНОВЫ ИНВЕСТИЦИОННОГО

МЕНЕДЖМЕНТА...................................... 9

Глава! ТЕОРЕТИЧЕСКИЕ ОСНОВЫ

ИНВЕСТИЦИОННОГО МЕНЕДЖМЕНТА...................... 9

1.1. Экономическая сущность и классификация

инвестиций....................................... 9

1.2. Модель инвестиционного поведения предприятия

в рыночной среде................................ 32

1.3. Сущность, цель и задачи инвестиционного

менеджмента..................................... 45

1.4. Функции и механизм инвестиционного менеджмента.. 59

Глава 2. МЕТОДОЛОГИЧЕСКИЕ СИСТЕМЫ

ИНВЕСТИЦИОННОГО МЕНЕДЖМЕНТА..................... 66

2.1. Система организационного обеспечения

инвестиционного менеджмента................ 66

2.2. Система информационного обеспечения

инвестиционного менеджмента................ 72

2.3. Системы и методы инвестиционного анализа...... 82

2.4. Системы и методы инвестиционного планирования. 103

2.5. Системы и методы внутреннего инвестиционного

контроля.................................. 113

Глава 3. МЕТОДИЧЕСКИЙ ИНСТРУМЕНТАРИЙ

ИНВЕСТИЦИОННОГО МЕНЕДЖМЕНТА.................... 123

3.1. Концепция и методический инструментарий оценки

стоимости денег во времени.................... 123

1*

3

3.2. Концепция и методический инструментарий

оценки фактора инфляции....................... 139

3.3. Концепция и методический инструментарий

оценки фактора риска.......................... 147

3.4. Концепция и методический инструментарий

оценки фактора ликвидности..................... 162

Раздел II.-----------------------------------------

ИНВЕСТИЦИОННАЯ СТРАТЕГИЯ

ПРЕДПРИЯТИЯ................................... 170

Глава 4. СУЩНОСТЬ ИНВЕСТИЦИОННОЙ СТРАТЕГИИ

ПРЕДПРИЯТИЯ И ПРИНЦИПЫ ЕЕ РАЗРАБОТКИ............. 170

4.1. Понятие инвестиционной стратегии и ее роль

в развитии предприятия.................... 170

4.2. Принципы и последовательность разработки

инвестиционной стратегии предприятия...... 176

Глава 5. МЕТОДЫ РАЗРАБОТКИ ИНВЕСТИЦИОННОЙ

СТРАТЕГИИ ПРЕДПРИЯТИЯ......................... 188

5.1. Формирование стратегических целей

инвестиционной деятельности.................... 188

5.2. Обоснование стратегических направлений и форм

инвестиционной деятельности................... 200

5.3. Оценка результативности разработанной стратегии.... 215

Раздел III.________________________________________

УПРАВЛЕНИЕ РЕАЛЬНЫМИ

ИНВЕСТИЦИЯМИ ПРЕДПРИЯТИЯ...................... 218

Глава 6. ФОРМЫ РЕАЛЬНЫХ ИНВЕСТИЦИЙ И ПОЛИТИКА

УПРАВЛЕНИЯ ИМИ................................ 218

6.1. Особенности и формы осуществления реальных

инвестиций предприятия.................... 218

6.2. Политика управления реальными инвестициями. 222

Глава 7. УПРАВЛЕНИЕ ВЫБОРОМ ИНВЕСТИЦИОННЫХ

ПРОЕКТОВ И ФОРМИРОВАНИЕМ ПРОГРАММЫ

РЕАЛЬНЫХ ИНВЕСТИЦИЙ........................... 226

7.1. Виды инвестиционных проектов и требования

к их разработке............................... 226

4

7.2. Оценка эффективности реальных

инвестиционных проектов......................... 231

7.3. Оценка рисков реальных инвестиционных проектов ... 244

7.4. Формирование программы реальных инвестиций.. 260

Глава 8. УПРАВЛЕНИЕ РЕАЛИЗАЦИЕЙ

ИНВЕСТИЦИОННЫХ ПРОЕКТОВ......................... 270

8.1. Разработка календарного плана реализации

инвестиционного проекта.................... 270

8.2. Разработка бюджета реализации

инвестиционного проекта.................... 276

8.3. Обеспечение нейтрализации проектных рисков.. 278

8.4. Обоснование форм выхода проекта

из инвестиционной программы предприятия..... 291

Раздел IV.------------------------------------------

УПРАВЛЕНИЕ ФИНАНСОВЫМИ

ИНВЕСТИЦИЯМИ ПРЕДПРИЯТИЯ........................ 298

Глава 9. ФОРМЫ ФИНАНСОВЫХ ИНВЕСТИЦИЙ

И ПОЛИТИКА УПРАВЛЕНИЯ ИМИ....................... 298

9.1. Особенности и формы осуществления финансовых

инвестиций предприятия....................... 298

9.2. Политика управления финансовыми

инвестициями................................. 302

Глава 10. ОЦЕНКА ИНВЕСТИЦИОННЫХ КАЧЕСТВ

ОТДЕЛЬНЫХ ФИНАНСОВЫХ ИНСТРУМЕНТОВ

ИНВЕСТИРОВАНИЯ.................................. 306

10.1. факторы, определяющие инвестиционные

качества отдельных финансовых инструментов

инвестирования.................................. 306

10.2. Оценка эффективности отдельных финансовых

инструментов инвестирования..................... 321

10.3. Оценка рисков отдельных финансовых

инструментов инвестирования..................... 332

Глава 11. УПРАВЛЕНИЕ ФОРМИРОВАНИЕМ

И РЕСТРУКТУРИЗАЦИЕЙ ПОРТФЕЛЯ

ФИНАНСОВЫХ ИНВЕСТИЦИЙ........................... 342

11.1. Понятие портфеля финансовых инвестиций

и классификация его видов....................... 342

5

11.2. Формирование портфеля финансовых инвестиций

на основе современной портфельной теории...... 349

11.3. Оперативное управление реструктуризацией

портфеля финансовых инвестиций............... 363

Раздел V.---------------------------------—-----------

УПРАВЛЕНИЕ ФОРМИРОВАНИЕМ

ИНВЕСТИЦИОННЫХ РЕСУРСОВ

ПРЕДПРИЯТИЯ................................... 373

Глава 12. КЛАССИФИКАЦИЯ ИНВЕСТИЦИОННЫХ РЕСУРСОВ

ПРЕДПРИЯТИЯ И ПОЛИТИКА УПРАВЛЕНИЯ ИМИ........ 373

12.1. Понятие инвестиционных ресурсов

предприятия и их классификация........... 373

12.2. Политика формирования инвестиционных

ресурсов предприятия..................... 382

Глава 13. ОБОСНОВАНИЕ ПОТРЕБНОСТИ

В ИНВЕСТИЦИОННЫХ РЕСУРСАХ И СХЕМ

ПРОЕКТНОГО ФИНАНСИРОВАНИЯ.................... 391

13.1. Методы расчета общего объема

инвестиционных ресурсов.................. 391

13.2. Схемы финансирования реальных

инвестиционных проектов.................. 398

Глава 14. ОПТИМИЗАЦИЯ СТОИМОСТИ И СТРУКТУРЫ

ФОРМИРУЕМЫХ ИНВЕСТИЦИОННЫХ РЕСУРСОВ.......... 406

14.1. Оценка стоимости формируемых

инвестиционных ресурсов.................. 406

14.2. Методы оптимизации структуры формируемых

инвестиционных ресурсов.................. 426

ЛИТЕРАТУРА........................ 444

6

ВВЕДЕНИЕ

Эффективная деятельность предприятий в долгосрочной перспек-

тиве, обеспечение высоких темпов их развития и повышения конку-

рентоспособности в условиях перехода к рыночной экономике в значи-

тельной мере определяются уровнем их инвестиционной активности и

диапазоном инвестиционной деятельности. Комплекс вопросов, свя-

занных с осуществлением инвестиционной деятельности предприятия,

требует достаточно глубоких знаний теории и практических навыков

принятия управленческих решений в области обоснования инвестицион-

ной стратегии, выбора эффективных ее направлений и форм разработки

целенаправленной программы реального инвестирования и формиро-

вания сбалансированного портфеля финансовых инвестиций. Этот комп-

лекс вопросов является предметом специализированного направления

знаний, получившего название „инвестиционный менеджмент".

Круг вопросов, решаемых этим видом функционального управ-

ления предприятием, довольно обширен, так как инвестиционные реше-

ния неразрывно связаны со всеми основными видами деятельности

предприятия и всеми стадиями его жизненного цикла, направлены на

реализацию его миссии и стратегии, формируют его перспективную

организационную структуру и инвестиционную культуру. Это направ-

ление экономических знаний развивается наиболее динамично — за

последние десятилетия целый ряд исследователей за разработку от-

дельных проблем инвестиционного менеджмента удостоены нобелев-

ских премий.

Формирование благоприятного инвестиционного климата, углуб-

ление сегментации инвестиционного рынка, расширение круга инвес-

тиционных товаров и технологий, а также возрастающие инвестици-

онные возможности предприятий предоставляют инвестиционным

менеджерам обширное поле деятельности для принятия стратегических

и оперативных инвестиционных решений. Знание и практическое

использование современных принципов, механизмов и методов эффек-

тивного управления инвестиционной деятельностью позволяет обес-

печить переход предприятий к новому качеству экономического раз-

вития в рыночных условиях.

7

Цель данного учебного курса — изложить в краткой и доступной

форме основное содержание дисциплины „Инвестиционный менедж-

мент"; рассмотреть систему современных методов управления инвес-

тиционной деятельностью; способствовать усвоение студентами новой

инвестиционной идеологии, адекватной рыночной экономике; сформи-

ровать логику принятия управленческих решений в сфере реального и

финансового инвестирования, обеспечивающих их высокий динамизм

и вариативность; ознакомить с современными инвестиционными ин-

струментами, используемыми в отечественной практике.

Учебный курс охватывает основной круг вопросов управления

инвестиционной деятельностью предприятий, изучаемых студентами

экономических специальностей. В нем изложен теоретический базис

управления инвестициями, сформулированы сущность, цель и функции

инвестиционного менеджмента, рассмотрены его методологические

системы и методический инструментарий. Книга знакомит с современ-

ными методами разработки инвестиционной стратегии предприятия, уп-

равления его реальными и финансовыми инвестициями, формирова-

ния инвестиционных ресурсов.

Логика построения данного учебного курса и основной его мате-

риал апробированы автором в процессе чтения соответствующей дис-

циплины студентам вузов, а также проведения практических семинаров

с инвестиционными менеджерами предприятий.

Автор выражает надежду, что предлагаемый учебный курс будет

способствовать эффективному изучению дисциплины „Инвестиционный

менеджмент". Одновременно автор выражает глубокую признательность

Горожину А.Д. за инициативу издания этого учебного курса.

8

__ РАЗДЕЛ I

ТЕОРЕТИЧЕСКИЕ

И МЕТОДИЧЕСКИЕ ОСНОВЫ

ИНВЕСТИЦИОННОГО

МЕНЕДЖМЕНТА

Глава 1.

ТЕОРЕТИЧЕСКИЕ ОСНОВЫ

ИНВЕСТИЦИОННОГО

МЕНЕДЖМЕНТА

| ! ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ

1.1. ИНВЕСТИЦИЙ И ИНВЕСТИЦИОННОЙ

ДЕЯТЕЛЬНОСТИ

Инвестиции — одна из наиболее часто используемых в экономи-

ческой системе категорий как на макро-, так и на микроуровне. Однако

несмотря на исключительное внимание исследователей к этой ключевой

экономической категории, научная мысль до сих пор не выработала

универсальное определение инвестиций, которое отвечало бы потреб-

ностям как теории, так и практики, а также было бы адекватным с пози-

ций конкретного субъекта их осуществления — государства, предприя-

тия, домашнего хозяйства.

В современной литературе многообразные определения инвес-

тиций часто трактуют эту категорию недостаточно четко или чрезмерно

узко, акцентируя внимание лишь на отдельных ее сущностных сторонах.

Наиболее типичная неточность многих определений заключается

в том, что под инвестициями понимается любое вложение финансо-

вых средств, которое часто не связано с решением инвестиционных

целей субъектов их осуществления. К ним иногда относятся так назы-

ваемые „потребительские инвестиции** (покупка телевизоров, автомо-

9

И.А. Бланк

билей и т.п.), которые по своему экономическому содержанию к ин-

вестициям не относятся — средства в приобретение этих товаров рас-

ходуются в данном случае на долгосрочное их потребление (если их

приобретение не преследует цели последующей их перепродажи для

получения прибыли). Кроме того, часто не проводится различие между

инвестиционными затратами финансовых средств и текущими их затра-

тами, обслуживающими операционный процесс предприятия.

Многие существующие определения связывают инвестиции исклю-

чительно с целями прироста капитала или получения текущего дохода

(прибыли). Хотя в условиях рыночной экономики эта цель является

определяющей, инвестиции могут преследовать и иные как экономи-

ческие, так и внеэкономические цели вложения капитала.

Частая ошибка, встречающаяся в литературе, — идентификация

понятия „инвестиции" с понятием „капитальные вложения". Инвестиции

в этом случае рассматриваются как вложение капитала в воспроизвод-

ство основных средств — как производственного, так и непроизвод-

ственного характера. Вместе с тем, инвестиции могут осуществляться

и в прирост оборотных активов, и в различные финансовые инстру-

менты, и в отдельные виды нематериальных активов. Следовательно,

капитальные вложения являются более узким понятием и могут рассмат-

риваться лишь как одна из форм инвестиций, но не как их аналог.

Во многих определениях инвестиций отмечается, что они явля-

ются вложением денежных средств. С такой трактовкой этой категории

также нельзя согласиться. Инвестирование капитала может осущест-

вляться не только в денежной, но и в других формах — движимого и

недвижимого имущества (капитальных товаров), различных финансо-

вых инструментов (прежде всего, ценных бумаг), нематериальных ак-

тивов и т.п.

И наконец, в ряде определений отмечается, что инвестиции пред-

ставляют собой долгосрочное вложение средств. Безусловно, отдельные

формы инвестиций (в первую очередь, капитальные вложения, инвести-

ции в акции и т.п.) носят долгосрочный характер, однако инвестиции

могут быть и краткосрочными (например, краткосрочные финансовые

вложения в облигации, депозитные сертификаты с периодом обращения

до одного года).

Многообразие понятий термина „инвестиции" в современной отечест-

венной и зарубежной литературе в значительной степени определяется

широтой сущностных сторон этой сложной экономической категории.

Поэтому для уточнения содержания этой категории следует рассмотреть

основные характеристики, формирующие ее сущность (рис. 1.1.).

1. Инвестиции как объект экономического управления. Пред-

метная сущность инвестиций непосредственно связана с экономиче-

ской сферой ее проявления. Несмотря на рассмотренные ранее дос-

10

Раздел I. Теоретические основы инвестиционного менеджмента

Носитель

фактора

ликвидности

Объект

экономического

управления

=Ф=

Наиболее активная

форма вовлечения

накопленного

капитала в экономи-

ческий процесс

Носитель

фактора

риска

и

Объект

рыночных

отношений

Источник генери-

рования эффекта

предпринимательской

деятельности

Объект

собственности

и распоряжения

Возможность исполь-

зования накопленного

капитала во всех

альтернативных

его формах

Объект

временного

предпочтения

И

[и

Альтернативная

возможность вложе-

ния капитала в любые

объекты хозяйственной

деятельности

Рисунок 1.1. Основные сущностные характеристики инвести-

ций предприятия как объекта управления.

таточно значимые терминологические различия, инвестиции трактуются

всеми исследователями как категория экономическая, хотя и связан-

ная с технологическими, социальными, природоохранными и иными

аспектами их осуществления. Иными словами, категория „инвестиции"

входит в понятийно-категориальный аппарат, связанный со сферой

экономических отношений, экономической деятельности. Соответствен-

но, выступая носителем преимущественно экономических характеристик

и экономических интересов, инвестиции являются субъектом экономи-

ческого управления как на микро-, так и на макроуровне любых эко-

номических систем.

11

И.А. Бланк

2. Инвестиции как наиболее активная форма вовлечения на-

копленного капитала в экономический процесс. В теории инвестиций

их связь с накопленным капиталом (сбережениями) занимает централь-

ное место. Это определяется сущностной природой капитала как эко-

номического ресурса, предназначенного к инвестированию. Термин

„капиталист" в первую очередь характеризует индивидуума, инвести-

рующего свой капитал, а не только накопившего определенный его

запас. Только путем инвестирования капитал как накопленная ценность

вовлекается в экономический процесс.

Однако не весь накопленный предприятием запас капитала ис-

пользуется исключительно в инвестиционных целях. Часть денежного

или иного капитала в силу требований ликвидности представляет собой

форму страхового резерва, обеспечивающего ритмичность хозяйствен-

ной деятельности, платежеспособность и т. п., сохраняя пассивную

форму. Инвестиции же в противовес этому, следует рассматривать как

наиболее активную форму использования накопленного капитала.

Уровень потребления накопленного капитала как инвестиционного

ресурса, вовлекаемого в реальный производственный процесс пред-

приятия, имеет минимальные экономические границы. Эти границы

определяются, с одной стороны, предельным продуктом капитала, а с

другой — нормами выбытия (амортизации) капитала в производ-

ственном процессе, подлежащего возмещению для обеспечения прос-

того воспроизводства.

3. Инвестиции как возможность использования накопленного

капитала во всех альтернативных его формах. В инвестиционном

процессе каждая из форм накопленного капитала имеет свой диапазон

возможностей и специфику механизмов конкретного использования.

Наиболее универсальной с позиций сферы использования в инвести-

ционном процессе является денежная форма капитала, которая, однако

для непосредственного применения в этом процессе требует в боль-

шинстве случаев его трансформации в иные формы. Капитал, накоплен-

ный в форме запаса конкретных материальных и нематериальных благ,

готов к непосредственному участию в инвестиционном процессе, од-

нако сфера его использования в таких формах имеет узко функцио-

нальное значение.

Используемый в инвестицинном процессе капитал во всех его

формах может быть задействован прежде всего в производственной

деятельности предприятия. С этих позиций капитал как реальный инвес-

тиционный ресурс характеризуется в экономической теории как „фактор

производства". При этом в процессе производства продукции инвес-

тируемый капитал не является самодостаточным фактором, а исполь-

зуется в комплексе с другими экономическими ресурсами (факторами

производства). К числу основных факторов производства, с которыми

12

Раздел I. Теоретические основы инвестиционного менеджмента

инвестируемый капитал комплексно взаимодействует в производствен-

ной деятельности предприятия, относятся труд (трудовые ресурсы),

земля (природные ресурсы) и другие. Даже для самого примитивного

производства товаров и услуг требуется соединение инвестируемого

капитала как минимум еще с одним фактором производства — трудом.

В процессе производства товаров и услуг инвестируемый капитал

совместно с другими производственными факторами используется не

как простой их конгломерат, а как взаимодействующий комплекс с

целенаправленно формируемыми определенными внутренними пропор-

циями. При этом в системе этого взаимодействующего комплекса для

выпуска одного и того же объема товаров могут быть использованы

различные пропорции соединения инвестируемого капитала с другими

основными факторами производства. В теории инвестирования капи-

тала взаимозаменяемость факторов производства является одной из

фундаментальных концепций.

4. Инвестиции как альтернативная возможность вложения

капитала в любые объекты хозяйственной деятельности. Инвести-

руемый предприятием капитал целенаправленно вкладывается в фор-

мирование имущества предприятия, предназначенного для осуществ-

ления различных форм его хозяйственной деятельности и производства

различной продукции. При этом из обширного диапазона возможных

объектов инвестирования капитала предприятие самостоятельно опре-

деляет приоритетные формы имущественных ценностей (объектов и

инструментов инвестирования), которые в учетно-финансовой термино-

логии носят название „активы". Иными словами, с экономических пози-

ций инвестиции можно рассматривать как форму преобразования части

накопленного капитала в альтернативные виды активов предприятия.

С позиций возможностей вложения капитала в производство различ-

ных видов продукции инвестиции характеризуются как комбинаторный

процесс. В комбинации с другими факторами производства инвести-

руемый капитал может быть использован для выпуска как продукции

потребительского назначения, так и капитальных товаров в форме

средств и предметов труда (формируя в последнем случае отложен-

ное потребление в виде запаса реального капитала).

5. Инвестиции как источник генерирования эффекта предпри-

нимательской деятельности. Целью инвестирования является дости-

жение конкретного заранее предопределяемого эффекта, который может

носить как экономический, так и внеэкономический характер (социаль-

ный, экологический и другие виды эффекта). На уровне предприятий

приоритетной целевой установкой инвестиций является достижение,

как правило, экономического эффекта, который может быть получен

в форме прироста суммы инвестированного капитала, положительной

величины инвестиционной прибыли, положительной величины чистого

13

И.А. Бланк

денежного потока, обеспечения сохранения ранее вложенного капи-

тала и т.п.

Достижение экономического эффекта инвестиций определяется

их потенциальной способностью генерировать доход. Как источник

дохода инвестиции являются одним из важнейших средств формирова-

ния будущего благосостояния инвесторов. Вместе с тем, потенциальная

способность инвестиций приносить доход не реализуется автоматиче-

ски, а обеспечивается лишь в условиях эффективного выбора инвес-

тиционных объектов (инструментов). Осуществление такого выбора пре-

допределяет одну из важных функций инвестиционного менеджмента.

6. Инвестиции как объект рыночных отношений. Используемые

предприятием в процессе инвестиций разнообразные инвестиционные

ресурсы, товары и инструменты как объект купли-продажи формируют

особый вид рынка — „инвестиционный рынок", — который характе-

ризуется спросом, предложением и ценой, а также совокупностью опре-

деленных субъектов рыночных отношений. Инвестиционный рынок

формируется всей системой рыночных экономических условий, тесно

сопряжен с другими рынками (рынком труда, рынком потребительских

товаров, рынком услуг и т.п.) и функционирует под определенным воз-

действием разнообразных форм государственного регулирования.

Спрос на инвестиционные ресурсы, товары и инструменты пред-

приятия предъявляют для реализации своей инвестиционной стратегии

в сфере реального и финансового инвестирования. Кроме предприятий

субъектами спроса на инвестиционные товары и инструменты высту-

пают и иные участники экономического процесса, осуществляющие

предпринимательскую деятельность.

Предложение инвестиционных ресурсов, товаров и инструментов

исходит от предприятий-производителей капитальных товаров, соб-

ственников недвижимости, владельцев нематериальных активов, эми-

тентов, разнообразных финансовых институтов.

Цена на инвестиционные товары и инструменты в системе ры-

ночных отношений формируется с учетом их инвестиционной привлека-

тельности под воздействием спроса и предложения. Эта цена отражает

экономические интересы продавцов и покупателей инвестиционных

товаров и инструментов в конкретных условиях функционирования

инвестиционного рынка. Ценой инвестиционных ресурсов выступает

обычно ставка процента, которая формируется на рынке капитала.

7. Инвестиции как объект собственности и распоряжения. Как

объект предпринимательской деятельности инвестиции являются носи-

телем прав собственности и распоряжения. Если на первоначальном

этапе инвестирования капитала титул собственности и права распоря-

жения им были связаны с одним и тем же субъектом, то по мере даль-

нейшего экономического развития происходит постепенное их разделе-

14

Раздел I. Теоретические основы инвестиционного менеджмента

ние. Первоначально это разделение произошло в сфере функционирования

денежного капитала, вовлекаемого в инвестиционный процесс (по мере

возникновения и развития кредитных отношений), а затем и капитала ре-

ального (по мере возникновения и развития лизинговых отношений). В

современных условиях предприятие, использующее разнообразные формы

капитала в инвестиционном процессе, может владеть правами распоря-

жения без права собственности на него. В этом случае права собственности

и распоряжения капиталом как инвестиционным ресурсом являются раз-

деленными в разрезе отдельных субъектов экономики. Примером такого

разделения прав является функционирование капитала в системе инвес-

тиционно-финансовых институтов, акционерных обществ и т.п., когда

собственники капитала как накопленного инвестиционного ресурса

передают права распоряжения им другим лицам.

Инвестируемый капитал как объект собственности может высту-

пать носителем всех форм этой собственности — индивидуальной част-

ной, коллективной частной, муниципальной, общегосударственной и

т.п. Носителем титула собственности капитал выступает прежде всего

как накопленный инвестиционный ресурс. При разделении в экономи-

ческом процессе прав собственности и использования капитала как

инвестиционного ресурса в разрезе различных субъектов, роль этого

капитала как объекта собственности носит пассивный характер.

Инвестируемый капитал как объект распоряжения может высту-

пать во всех разрешенных законодательством формах и видах этого

распоряжения. Носителем прав распоряжения может выступать при

этом как финансовый, так и реальный капитал. В экономическом про-

цессе роль инвестируемого капитала как объекта распоряжения носит

активный характер по отношению к капиталу как объекту собственности.

Таким образом, использование капитала как инвестиционного

ресурса в экономическом процессе не обязательно связано с наличи-

ем титула собственности. Это использование может осуществляться

лицами, непосредственно не являющимися субъектами прав собствен-

ности на него.

Как объект собственности и распоряжения капитал как инвести-

ционный ресурс формирует также определенные пропорции его исполь-

зования отдельными предприятиями, отражаемые соотношением соб-

ственного и заемного капитала. Это соотношение характеризуется в

экономической теории термином „структура капитала". Оно влияет на

многие аспекты эффективности инвестиций, а соответственно и на ха-

рактер принимаемых предприятием инвестиционных решений.

8. Инвестиции как объект временного предпочтения. Процесс

инвестирования капитала непосредственно связан с фактором времени.

С позиций этого фактора предназначенный к инвестированию капитал

может рассматриваться как запас ранее накопленной экономической

15

И.А. Бланк

ценности с целью возможного ее приумножения в процессе инвестици-

онной деятельности, а с другой, — как задействованный экономический

ресурс, способный увеличить объем потребления благ инвестора в

любом интервале предстоящего периода. При этом экономическая цен-

ность сегодняшних и будущих благ, связанных с инвестициями, для

владельцев инвестируемого капитала неравнозначно. Экономическая

теория утверждает, что сегодняшние блага всегда оцениваются индиви-

дуумом выше благ будущих. Эта особенность экономического поведения

индивидуумов в экономической теории отражается термином „временнбе

предпочтение", суть которого состоит в том, что при прочих равных ус-

ловиях возможности будущего потребления всегда менее ценны в срав-

нении с текущим потреблением. Для того, чтобы преодолеть указанный

стереотип временного предпочтения и побудить собственника капитала к

инвестированию, отказавшись от его использования на цели потребле-

ния, необходимо обеспечить за такой отказ достаточно весомое для него

вознаграждение в форме инвестиционного дохода.

Между инвестированием капитала и получением инвестиционного

дохода временной лаг может характеризоваться большим или мень-

шим интервалом. Соответственно перед инвестором всегда стоит аль-

тернатива временного предпочтения использования капитала — из-

брать для инвестиционной деятельности кратко- или долгосрочные

объекты (инструменты) инвестирования с соответственно дифферен-

цированным уровнем инвестиционного дохода.

9. Инвестиции как носитель фактора риска. Риск является важ-

нейшей характеристикой инвестиций, связанной со всеми их формами

и видами. Носителем фактора риска инвестиции выступают как источ-

ник дохода в предпринимательской деятельности инвестора. Осущест-

вляя инвестиции инвестор всегда должен осознанно идти на экономи-

ческий риск, связанный с возможным снижением или неполучением

суммы ожидаемого инвестиционного дохода, а также возможной поте-

рей (частичной или полной) инвестированного капитала. Следовательно,

понятия риск и доходность инвестиций в предпринимательской дея-

тельности инвестора взаимосвязаны.

Уровень риска инвестиций находится в прямой зависимости от

уровня ожидаемой их доходности. Чем выше ожидаемый инвестором

уровень доходности инвестиций в любой из их форм, тем выше (при

прочих равных условиях) будет сопутствующий ему уровень риска и

наоборот. Иными словами, объективная связь между уровнями доход-

ности и риска инвестиций носит прямо пропорциональный характер.

10. Капитал как носитель фактора ликвидности. Все формы и

виды инвестиций характеризуются определенной ликвидностью, под

которой понимается их способность быть реализованными при необ-

ходимости по своей реальной рыночной стоимости. Эта способность

16

Раздел I. Теоретические основы инвестиционного менеджмента

инвестиций обеспечивает высвобождение капитала, вложенного в раз-

нообразные объекты и инструменты при наступлении неблагоприятных

экономических и других условий его использования в определенной сфе-

ре предпринимательской деятельности, в отдельном сегменте рынка или

в задействованном регионе. Процесс высвобождения вложенного капи-

тала, обеспечиваемый его ликвидностью, характеризуется термином „дезин-

вестиции". Высвобождаемый в процессе дезинвестиций капитал может быть

реинвестирован в иные объекты и инструменты. Таким образом, ликвид-

ность инвестиций позволяет формировать не только прямой, но и обрат-

ный поток капитала, задействованного как инвестиционный ресурс.

Различные формы и виды инвестиций обладают различной сте-

пенью ликвидности. Эти различия определяются степенью мобильности

различных форм капитала как инвестиционного ресурса, функциональ-

ными особенностями конкретных видов реальных инвестиционных то-

варов (инвестиционных объектов) и инвестиционными качествами раз-

личных финансовых инструментов инвестирования, уровнем развития

инвестиционного рынка и характером его государственного регулиро-

вания, сложившейся конъюнктурой инвестиционного рынка и отдель-

ных его сегментов и другими условиями.

Основным параметром оценки степени ликвидности различных

форм и видов инвестиций выступает уровень их ликвидности. Он опре-

деляется с учетом периода времени, в течение которого инвестиро-

ванный в различные объекты и инструменты капитал может быть кон-

версирован в денежную форму без потери его реальной рыночной

стоимости. Чем ниже возможный период конверсии ранее инвестиро-

ванного капитала в денежную форму, тем более высоким уровнем лик-

видности характеризуется тот или иной вид инвестиций.

Ликвидность инвестиций является объективным фактором, обус-

лавливающим выбор конкретных их форм и видов при прогнозирова-

нии необходимого уровня их предстоящей доходности.

Проведенный обзор наиболее существенных характеристик инвес-

тиций предприятия показывает насколько многоаспектной и сложной

с теоретических и прикладных позиций является эта экономическая

категория. При этом все рассмотренные характеристики, отражающие

особенности инвестиций предприятия, тесно взаимосвязаны и требуют

комплексного отражения при определении их экономической сущности.

С учетом рассмотренных основных характеристик экономическая сущ-

ность инвестиций предприятия в наиболее обобщенном виде может быть

сформулирована следующим образом:

Инвестиции предприятия представляют собой вложение ка-

питала во всех его формах в различные объекты (инструменты) его

хозяйственной деятельности с целью получения прибыли, а также

17

И.А. Бланк

--------------------------------

Основной механизм

реализации стратегических целей

экономического развития

достижения иного экономического или внеэкономического эффек-

та, осуществление которого базируется на рыночных принципах и

связано с факторами времени, риска и ликвидности.

В системе обеспечения эффективного функционирования пред-

приятия инвестиции играют важную роль. Об этом дает представление

рис. 1.2.

0---------

Главный источник

формирования

производственного

потенциала

3

-------(8)-------

Один из действен-

ных механизмов

решения задач

социального раз-

вития персонала

Главный механизм

оптимизации

структуры активов

------(7)i

Главный инстру-

мент реализации

инновационной

политики(внедре-

ния результатов

технологического

прогресса)

Основной фактор

формирования

долгосрочной

структуры капитала

-------_(У) _»

Основной механизм обеспечения

простого и расширенного воспро-

изводства основных средств

и нематериальных активов

Важнейшее условие

обеспечения роста

рыночной стоимости

предприятия

5

Рисунок 1.2. Роль инвестиций в обеспечении эффективного

функционирования предприятия.

Из приведенной схемы видно, что осуществление инвестиций

является важнейшим условием решения практически всех стратегиче-

ских и значительной части текущих задач развития и обеспечения эф-

фективной деятельности предприятия.

Практическое осуществление инвестиций обеспечивается инвес-

тиционной деятельностью предприятия, которая является одним из само-

18

Раздел I. Теоретические основы инвестиционного менеджмента

стоятельных видов его хозяйственной деятельности и важнейшей фор-

мой реализации его экономических интересов.

Инвестиционная деятельность предприятия представляет со-

бой целенаправленно осуществляемый процесс изыскания необ-

ходимых инвестиционных ресурсов, выбора эффективных объектов

(инструментов) инвестирования, формирования сбалансированной

по избранным параметрам инвестиционной программы (инвести-

ционного портфеля) и обеспечения ее реализации.

Инвестиционная деятельность предприятия характеризуется сле-

дующими основными особенностями:

1. Она является главной формой обеспечения роста опера-

ционной деятельности предприятия и по отношению к ее целям и

задачам носит подчиненный характер. Несмотря на то, что отдельные

формы инвестиций предприятия могут генерировать на отдельных этапах

его развития булыиую прибыль, чем операционная деятельность, главной

стратегической задачей предприятия является развитие операционной

деятельности и обеспечение условий возрастания формируемой им опера-

ционной прибыли. Инвестиционная деятельность предприятия призвана

обеспечивать рост формирования его операционной прибыли в перспек-

тивном периоде по двум направлениям: 1) путем обеспечения возрас-

тания операционных доходов за счет увеличения объема производственно-

сбытовой деятельности (строительства новых филиалов при внедрении на

иные региональные рынки; расширения объема реализации продукции за

счет инвестирования в новые производства и т.п.); 2) путем обеспече-

ния снижения удельных операционных затрат (своевременная замена

физически изношенного оборудования; обновление морально устаревших

производственных основных средств и нематериальных активов и т.п.).

2. Формы и методы инвестиционной деятельности в гораздо

меньшей степени зависят от отраслевых особенностей предприя-

тия, чем операционная его деятельность. Эта связь опосредствуется

только объектами инвестирования. Механизм же этой деятельности

практически идентичен на предприятиях любой отраслевой направлен-

ности. Это определяется тем, что инвестиционная деятельность пред-

приятия осуществляется преимущественно в тесной связи с финансо-

вым рынком (рынком капитала и рынком денег), отраслевая сегментация

которого практически отсутствует, в то время как операционная его

деятельность осуществляется преимущественно в рамках конкретных

отраслевых сегментов товарного рынка и имеет четко выраженные от-

раслевые особенности операционного цикла.

3. Объемы инвестиционной деятельности предприятия характе-

ризуются существенной неравномерностью по отдельным периодам.

Цикличность масштабов этой деятельности определяется рядом усло-

вий — необходимостью предварительного накопления финансовых

19

И.А. Бланк

средств (инвестиционных ресурсов) для начала реализации отдельных

крупных инвестиционных проектов; использованием благоприятных

внешних условий осуществления инвестиционной деятельности (на

отдельных этапах экономического развития страны неблагоприятный

„инвестиционных климат" резко снижает эффективность этой деятель-

ности); постепенность формирования внутренних условий для сущест-

венных „инвестиционных рывков" (сформированный предприятием

потенциал внеоборотных операционных активов имеет обычно достаточ-

ный „запас прочности", т.е. обладает резервами повышения его произ-

водительного использования до определенных пределов; лишь при

достижении таких пределов прирост объемов операционной деятель-

ности вызывает необходимость возрастания этих активов).

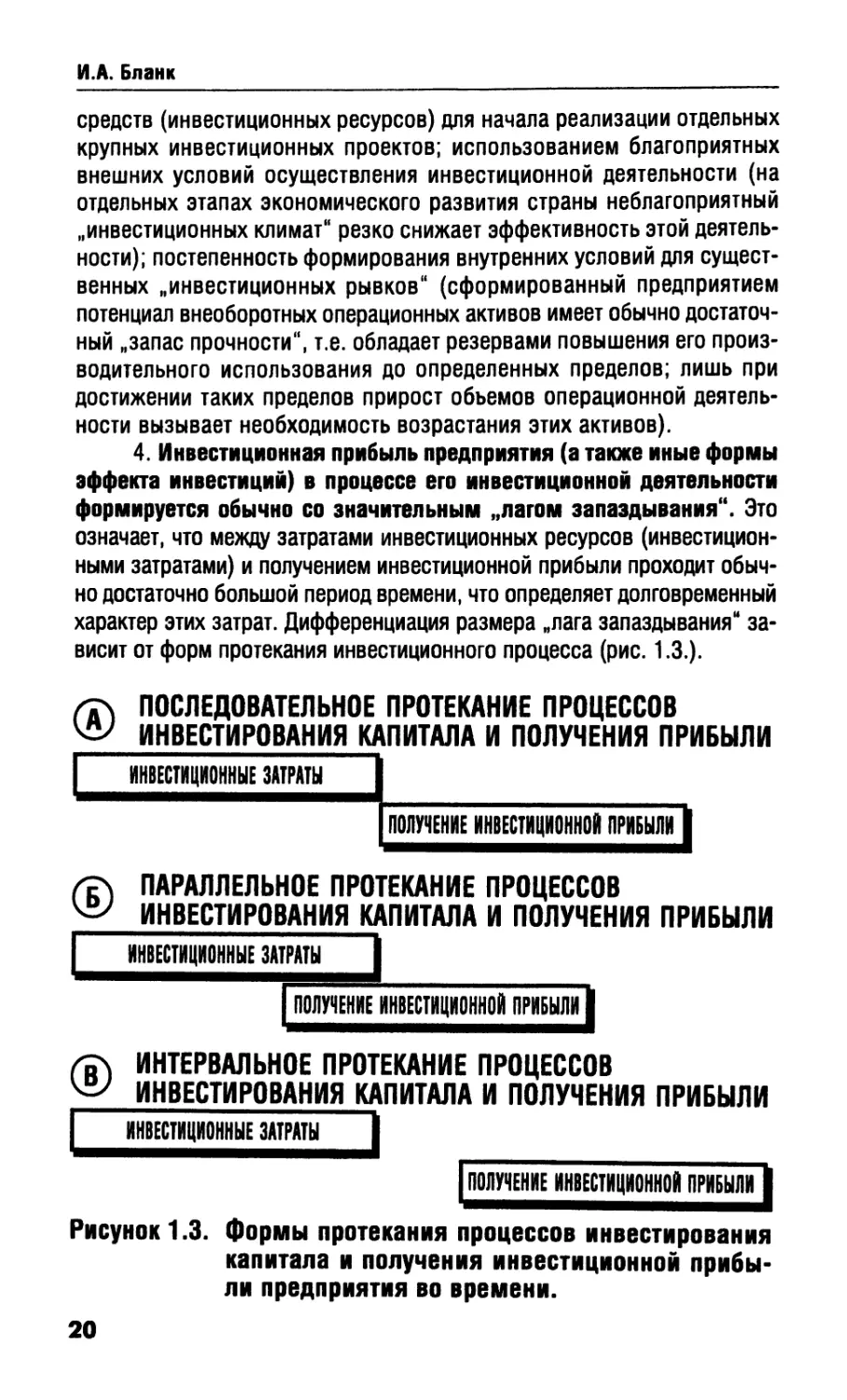

4. Инвестиционная прибыль предприятия (а также иные формы

эффекта инвестиций) в процессе его инвестиционной деятельности

формируется обычно со значительным „лагом запаздывания". Это

означает, что между затратами инвестиционных ресурсов (инвестицион-

ными затратами) и получением инвестиционной прибыли проходит обыч-

но достаточно большой период времени, что определяет долговременный

характер этих затрат. Дифференциация размера „лага запаздывания" за-

висит от форм протекания инвестиционного процесса (рис. 1.3.).

ПОСЛЕДОВАТЕЛЬНОЕ ПРОТЕКАНИЕ ПРОЦЕССОВ

ИНВЕСТИРОВАНИЯ КАПИТАЛА И ПОЛУЧЕНИЯ ПРИБЫЛИ

ИНВЕСТИЦИОННЫЕ ЗАТРАТЫ

ПОЛУЧЕНИЕ ИНВЕСТИЦИОННОЙ ПРИБЫЛИ I

ПАРАЛЛЕЛЬНОЕ ПРОТЕКАНИЕ ПРОЦЕССОВ

ИНВЕСТИРОВАНИЯ КАПИТАЛА И ПОЛУЧЕНИЯ ПРИБЫЛИ

ИНВЕСТИЦИОННЫЕ ЗАТРАТЫ |

| ПОЛУЧЕНИЕ ИНВЕСТИЦИОННОЙ ПРИБЫЛИ |

ИНТЕРВАЛЬНОЕ ПРОТЕКАНИЕ ПРОЦЕССОВ

ИНВЕСТИРОВАНИЯ КАПИТАЛА И ПОЛУЧЕНИЯ ПРИБЫЛИ

ИНВЕСТИЦИОННЫЕ ЗАТРАТЫ

[получение инвестиционной прибыли"!

Рисунок 1.3. Формы протекания процессов инвестирования

капитала и получения инвестиционной прибы-

ли предприятия во времени.

20

Раздел I. Теоретические основы инвестиционного менеджмента

Как видно из приведенного рисунка, при последовательном про-

текании инвестиционного процесса инвестиционная прибыль форми-

руется сразу же после завершения инвестирования средств; при па-

раллельном его протекании формирование инвестиционной прибыли

возможно еще до полного завершения процесса инвестирования

средств; при интервальном его протекании между периодом завер-

шения инвестирования средств и формированием инвестиционной при-

были проходит определенное время.

5. Инвестиционная деятельность формирует особый самосто-

ятельный вид денежных потоков предприятия, которые существенно

различаются в отдельные периоды по своей направленности. Прин-

ципиальная схема формирования денежных потоков в процессе инве-

стиционной деятельности представлена на рис. 1.4.

Доход от

Инвестиционная прибыль ликвидации

от функционирования проекта активов

1 23456789

Периоды

Рисунок 1.4. Принципиальная схема формирования денеж-

ных потоков по отдельному инвестиционному

проекту.

Из приведенных данных видно, что на протяжении отдельных пе-

риодов сумма отрицательного денежного потока по инвестиционной

деятельности предприятия может значительно превышать сумму положи-

тельного денежного потока по ней. Кроме того, сумма инвестиционной

прибыли по отдельным периодам имеет высокий уровень колеблемости.

6. Инвестиционной деятельности предприятия присущи спе-

цифические виды рисков, объединяемые понятием „инвестицион-

ный риск**. Уровень инвестиционного риска обычно значительно пре-

вышает уровень операционного (коммерческого) риска. Это связано

21

И.А. Бланк

с тем, что в процессе инвестиционной деятельности риск потери капи-

тала (т.е. „катастрофический риск") имеет большую вероятность воз-

никновения, чем в процессе операционной деятельности. Механизм

формирования уровня инвестиционной прибыли строится в тесной связи

с уровнем инвестиционного риска.

7. Важнейшим измерителем объема инвестиционной дея-

тельности, характеризующим темпы экономического развития пред-

приятия выступает показатель его чистых инвестиций. Чистые ин-

вестиции представляют собой сумму валовых инвестиций, уменьшенную

на сумму амортизационных отчислений в определенном периоде:

ЧИ = ВИ - АО,

где ЧИ — сумма чистых инвестиций предприятия в определенном периоде;

ВИ — сумма валовых инвестиций предприятия в рассматриваемом

периоде;

АО — сумма амортизационных отчислений предприятия в рассмат-

риваемом периоде.

Динамика показателя чистых инвестиций отражает характер эко-

номического развития предприятия, потенциал формирования его при-

были. Если сумма чистых инвестиций предприятия составляет отрица-

тельную величину (т.е. если объем валовых инвестиций меньше суммы

амортизационных отчислений), это свидетельствует о снижении произ-

водственного его потенциала и экономической базы формирования его

прибыли (такая ситуация характеризует предприятие, „проедающее свой

капитал"). Если сумма чистых инвестиций равна нулю (т.е. если объем

валовых инвестиций равен сумме амортизационных отчислений), это

означает отсутствие экономического роста предприятия и базы возрас-

тания его прибыли, так как его производственный потенциал остается

при этом неизменным (такая ситуация характеризует предприятие, „топ-

чущееся на месте"). И наконец, если сумма чистых инвестиций состав-

ляет положительную величину (т.е. объем валовых инвестиций превы-

шает сумму амортизационных отчислений), это означает, что обеспечи-

вается расширенное воспроизводство внеоборотных операционных

активов предприятия и возрастание экономической базы формирования

его прибыли (такая ситуация характеризует „растущее предприятие").

Осуществляемые предприятиями инвестиции характеризуются

многими видами. В экономической теории и хозяйственной практике,

связанной с инвестиционным процессом предприятий, применяется

более ста терминов, характеризующих различные виды инвестиций.

В связи с этим, в целях обеспечения эффективного и целенаправлен-

ного управления инвестициями предприятия необходимо в первую оче-

редь систематизировать их терминологию.

22

Раздел I. Теоретические основы инвестиционного менеджмента

Классификация видов инвестиций предприятия в разрезе пред-

лагаемых классификационных признаков представлена на рис. 1.5.

КЛАССИФИКАЦИЯ ИНВЕСТИЦИЙ ПРЕДПРИЯТИЯ

По объектам Реальные инвестиции

вложения капитала Финансовые инвестиции

По характеру участия Прямые инвестиции

в инвестиционном процессе ""*• Непрямые инвестиции

По воспроизводственной

направленности

По степени

зависимости от доходов

По отношению

к предприятию-инвестору

По периоду осуществления

По совместимости

осуществления

По уровню доходности

По уровню

инвестиционного риска

По уровню ликвидности

По формам собственности

инвестируемого капитала

По характеру использова-

ния капитала в инвести-

ционном процессе

По региональным источни-

кам привлечения капитала

По региональной направ-

ленности инвестируемого

капитала

По отраслевой

направленности

Валовые инвестиции

Реновационные инвестиции

Чистые инвестиции

>*• Производные инвестиции

>*• Автономные инвестиции

Внутренние инвестиции

Внешние инвестиции

нв^е Краткосрочные инвестиции

<*• Долгосрочные инвестиции

кавь» Независимые инвестиции

ившъ» Взаимозависимые инвестиции

«Н Взаимоисключающие инвестиции

<•*• Высокодоходные инвестиции

Среднедоходные инвестиции

Низкодоходные инвестиции

iiB^« Бездоходные инвестиции

Безрисковые инвестиции

иаф» Низкорисковые инвестиции

«•Н Среднерисковые инвестиции

Высокорисковые инвестиции

Высоколиквидные инвестиции

>•*• Среднеликвидные инвестиции

iib^b Низколиквидные инвестиции

iib^b Неликвидные инвестиции

»иН Частные инвестиции

Государственные инвестиции

Смешанные инвестиции

"*• Первичные инвестиции

"*• Реинвестиции

*• Дезинвестиции

пав^в Отечественные инвестиции

1«вф« Иностранные инвестиции

Инвестиции на внутреннем рынке

"*• Инвестиции на международном

рынке

Инвестиции в разрезе отраслей

и сфер деятельности в соответ-

ствии с их классификатором

Рисунок 1.5. Классификация инвестиций предприятия по ос-

новным признакам.

23

И.А. Бланк

Рассмотрим более подробно отдельные виды инвестиций пред-

приятия в соответствии с приведенной их классификацией по основ-

ным признакам.

По объектам вложения капитала разделяют реальные и финан-

совые инвестиции предприятия.

Реальные (или капиталообразующие) инвестиции характеризуют

вложения капитала в воспроизводство основных средств, в инноваци-

онные нематериальные активы (инновационные инвестиции), в прирост

запасов товарно-материальных ценностей и другие объекты инвести-

рования, связанные с осуществлением операционной деятельности

предприятия или улучшением условий труда и быта персонала.

Финансовые инвестиции характеризуют вложения капитала в

различные финансовые инструменты инвестирования, главным обра-

зом в ценные бумаги, с целью получения дохода.

По характеру участия в инвестиционном процессе выделяют

прямые и непрямые инвестиции.

Прямые инвестиции подразумевают прямое участие инвестора

в выборе объектов инвестирования и вложении капитала. Обычно пря-

мые инвестиции осуществляются путем непосредственного вложения

капитала в уставные фонды других предприятий. Прямое инвестиро-

вание осуществляют в основном подготовленные инвесторы, имеющие

достаточно точную информацию об объекте инвестирования и хорошо

знакомые с механизмом инвестирования.

Непрямые инвестиции характеризуют вложения капитала инвес-

тора, опосредованное другими лицами (финансовыми посредниками).

По воспроизводственной направленности выделяют валовые,

реновационные и чистые инвестиции.

Валовые инвестиции характеризуют общий объем капитала, ин-

вестируемого в воспроизводство основных средств и нематериальных

активов в определенном периоде. В экономической теории понятие

валовых инвестиций связывается, как правило, с вложением капитала

в реальный сектор экономики. На уровне предприятия под этим терми-

ном часто понимают общий объем инвестированного капитала в том

или ином периоде.

Реновационные инвестиции характеризуют объем капитала, ин-

вестируемого в простое воспроизводство основных средств и амор-

тизируемых нематериальных активов. В количественном выражении

реновационные инвестиции приравниваются обычно к сумме аморти-

зационных отчислений в определенном периоде.

Чистые инвестиции характеризуют объем капитала, инвестируе-

мого в расширенное воспроизводство основных средств и нематериаль-

ных активов. В экономической теории под этим термином понимается

чистое капиталообразование в реальном секторе экономики. В коли-

24

Раздел I. Теоретические основы инвестиционного менеджмента

явственном выражении чистые инвестиции представляют собой сумму

валовых инвестиций, уменьшенную на сумму амортизационных отчис-

лений по всем видам амортизируемых капитальных активов предприятия

в определенном периоде.

По степени зависимости от доходов разделяют производные и

автономные инвестиции.

Производные инвестиции прямо коррелируют с динамикой объе-

ма чистого дохода (прибыли) через механизм его распределения на

потребление и сбережение.

Автономные инвестиции характеризуют вложение капитала,

инициированное действием факторов, не связанных с формированием

и распределением чистого дохода (прибыли), например, технологиче-

ским прогрессом, природоохранных мероприятий и других.

По отношению к предприятию-инвестору выделяют внутренние

и внешние инвестиции.

Внутренние инвестиции характеризуют вложение капитала в

развитие операционных активов самого предприятия-инвестора.

Внешние инвестиции представляют собой вложение капитала в

реальные активы других предприятий или в финансовые инструменты

инвестирования, эмитируемые другими субъектами хозяйствования.

По периоду осуществления выделяют краткосрочные и долго-

срочные инвестиции предприятия.

Краткосрочные инвестиции характеризуют вложения капитала

на период до одного года. Основу краткосрочных инвестиций предприя-

тия составляют его краткосрочные финансовые вложения.

Долгосрочные инвестиции характеризуют вложения капитала на

период более одного года. Основной формой долгосрочных инвестиций

предприятия являются его капитальные вложения в воспроизводство

основных средств.

По совместимости осуществления различают инвестиции неза-

висимые, взаимозависимые и взаимоисключающие.

Независимые инвестиции характеризуют вложения капитала в

такие объекты инвестирования (инвестиционные проекты, финансовые

инструменты), которые могут быть реализованы как автономные (неза-

висящие от других объектов инвестирования и не исключающие их) в

общей инвестиционной программе (инвестиционном портфеле) пред-

приятия.

Взаимозависимые инвестиции характеризуют вложения капитала

в такие объекты инвестирования, очередность реализации или после-

дующая эксплуатация которых зависит от других объектов инвестирова-

ния и может осуществляться лишь в комплексе с ними.

Взаимоисключающие инвестиции носят, как правило, аналоговый

характер по целям их осуществления, характеру технологии, номен-

25

И.А. Бланк

клатуре продукции и другим основным параметрам и требуют альтер-

нативного выбора.

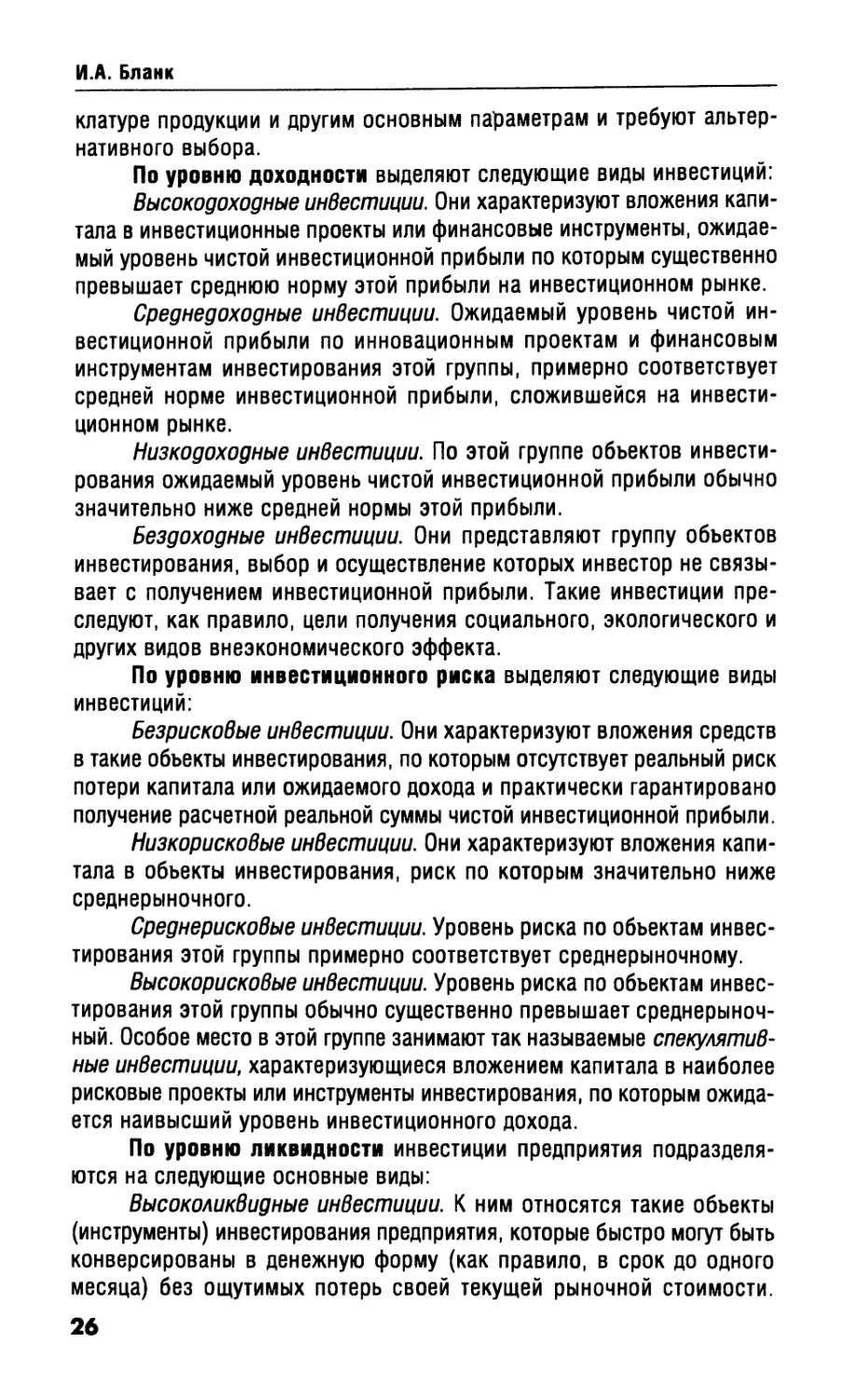

По уровню доходности выделяют следующие виды инвестиций:

Высокодоходные инвестиции. Они характеризуют вложения капи-

тала в инвестиционные проекты или финансовые инструменты, ожидае-

мый уровень чистой инвестиционной прибыли по которым существенно

превышает среднюю норму этой прибыли на инвестиционном рынке.

Среднедоходные инвестиции. Ожидаемый уровень чистой ин-

вестиционной прибыли по инновационным проектам и финансовым

инструментам инвестирования этой группы, примерно соответствует

средней норме инвестиционной прибыли, сложившейся на инвести-

ционном рынке.

Низкодоходные инвестиции. По этой группе обьектов инвести-

рования ожидаемый уровень чистой инвестиционной прибыли обычно

значительно ниже средней нормы этой прибыли.

Бездоходные инвестиции. Они представляют группу обьектов

инвестирования, выбор и осуществление которых инвестор не связы-

вает с получением инвестиционной прибыли. Такие инвестиции пре-

следуют, как правило, цели получения социального, экологического и

других видов внеэкономического эффекта.

По уровню инвестиционного риска выделяют следующие виды

инвестиций:

Безрисковые инвестиции. Они характеризуют вложения средств

в такие объекты инвестирования, по которым отсутствует реальный риск

потери капитала или ожидаемого дохода и практически гарантировано

получение расчетной реальной суммы чистой инвестиционной прибыли.

Низкорисковые инвестиции. Они характеризуют вложения капи-

тала в объекты инвестирования, риск по которым значительно ниже

среднерыночного.

Среднерисковые инвестиции. Уровень риска по объектам инвес-

тирования этой группы примерно соответствует среднерыночному.

Высокорисковые инвестиции. Уровень риска по объектам инвес-

тирования этой группы обычно существенно превышает среднерыноч-

ный. Особое место в этой группе занимают так называемые спекулятив-

ные инвестиции, характеризующиеся вложением капитала в наиболее

рисковые проекты или инструменты инвестирования, по которым ожида-

ется наивысший уровень инвестиционного дохода.

По уровню ликвидности инвестиции предприятия подразделя-

ются на следующие основные виды:

Высоколиквидные инвестиции. К ним относятся такие объекты

(инструменты) инвестирования предприятия, которые быстро могут быть

конверсированы в денежную форму (как правило, в срок до одного

месяца) без ощутимых потерь своей текущей рыночной стоимости.

26

Раздел I. Теоретические основы инвестиционного менеджмента

Основным видом высоколиквидных инвестиций предприятия являются

краткосрочные финансовые вложения.

Среднеликвидные инвестиции. Они характеризуют группу объек-

тов (инструментов) инвестирования предприятия, которые могут быть

конверсированы в денежную форму без ощутимых потерь своей теку-

щей рыночной стоимости в срок от одного до шести месяцев.

Низколиквидные инвестиции. К ним относятся объекты (инстру-

менты) инвестирования предприятия, которые могут быть конверсиро-

ваны в денежную форму без потерь своей текущей рыночной стоимо-

сти по истечении значительного периода времени (от полугода и выше).

Основным видом низколиквидных инвестиций являются незавершенные

инвестиционные проекты, реализованные инвестиционные проекты с

устаревшей технологией, некотируемые на фондовом рынке акции от-

дельных малоизвестных предприятий.

Неликвидные инвестиции. Они характеризуют такие виды инвес-

тиций предприятия, которые самостоятельно реализованы быть не могут

(они могут быть проданы на инвестиционном рынке лишь в составе

целостного имущественного комплекса).

По формам собственности инвестируемого капитала выделяют

частные, государственные и смешанные инвестиции.

Частные инвестиции характеризуют вложения капитала физи-

ческих лиц, а также юридических лиц негосударственных форм соб-

ственности.

Государственные инвестиции характеризуют вложения капитала

государственных предприятий, а также средств государственного бюд-

жета разных его уровней и государственных внебюджетных фондов.

Смешанные инвестиции предполагают вложения как частного, так

и государственного капитала в объекты инвестирования предприятия.

По характеру использования капитала в инвестиционном про-

цессе выделяют первичные инвестиции, реинвестиции и дезинвестиции.

Первичные инвестиции характеризуют использование вновь

сформированного для инвестиционных целей капитала за счет как соб-

ственных, так и заемных финансовых ресурсов.

Реинвестиции представляют собой повторное использование

капитала в инвестиционных целях при условии предварительного его

высвобождения в процессе реализации ранее выбранных инвестицион-

ных проектов, инвестиционных товаров или финансовых инструментов

инвестирования.

Дезинвестиции представляют собой процесс изъятия ранее

инвестированного капитала из инвестиционного оборота без после-

дующего его использования в инвестиционных целях (например, для

покрытия убытков предприятия). Их можно охарактеризовать как от-

рицательные инвестиции предприятия.

27

И.А. Бланк

По региональным источникам привлечения капитала выделяют

отечественные и иностранные инвестиции.

Отечественные инвестиции характеризуют вложения национального

капитала (домашних хозяйств, предприятий или государственных органов)

в разнообразные объекты инвестирования резидентами данной страны.

Иностранные инвестиции характеризуют вложения капитала

нерезидентами (юридическими или физическими лицами) в объекты

(инструменты) инвестирования данной страны.

По региональной направленности инвестируемого капитала

различают инвестиции на внутреннем и международном рынках.

Инвестиции на внутреннем рынке характеризуют вложения капи-

тала как резидентов, так и нерезидентов на территории данной страны.

Инвестиции на международном рынке (или международные ин-

вестиции) характеризуют вложения капитала резидентов данной страны

за пределами внутреннего ее рынка.

По отраслевой направленности инвестиции разделяются в раз-

резе отдельных отраслей и сфер деятельности в соответствии с их клас-

сификатором. Такая форма классификации инвестиций связана с госу-

дарственным регулированием инвестиционного процесса в масштабах

страны, а также оценкой инвестиционной привлекательности отдельных

отраслей (сфер деятельности) в процессе реального и финансового

инвестирования предприятия.

Несмотря на довольно значительный перечень рассмотренных

классификационных признаков, он тем не менее не исчерпывает всего

многообразия видов инвестиций предприятия, используемых в научной

терминологии и практике инвестиционного менеджмента. Ряд из этих

терминов будут дополнительно рассмотрены в процессе изложения

конкретных вопросов управления инвестициями предприятия.

Осуществляя инвестиционную деятельность предприятие высту-

пает как инвестор. Инвесторы классифицируются по следующим основ-

ным признака (рис. 1.6.).

По направленности основной хозяйственной деятельности

разделяют индивидуальных и институциональных инвесторов.

Индивидуальный инвестор представляет собой конкретное юри-

дическое или физическое лицо, осуществляющее инвестиции для раз-

вития своей основной хозяйственной (операционной) деятельности.

Институциональный инвестор представляет собой юридическое

лицо — финансового посредника, аккумулирующего средства инди-

видуальных инвесторов и осуществляющих инвестиционную деятель-

ность, специализированную, как правило, на операциях с ценными

бумагами. Основными институциональными инвесторами выступают

инвестиционные компании, инвестиционные фонды и т.п.

28

Раздел I. Теоретические основы инвестиционного менеджмента

Рисунок 1.6. Классификация инвесторов по основным при-

знакам.

29

И.А. Бланк

По целям инвестирования выделяют стратегических и портфель-

ных инвесторов.

Стратегический инвестор характеризуется как субъект инвес-

тиционной деятельности, ставящий своей целью приобретение конт-

рольного пакета акций (преимущественной доли уставного капитала)

для обеспечения реального управления предприятием в соответствии

с собственной концепцией его стратегического развития.

Портфельный инвестор характеризуется как субъект инвести-

ционной деятельности, вкладывающий свой капитал в разнообразные

объекты (инструменты) инвестирования исключительно с целью получе-

ния инвестиционной прибыли. Такой инвестор не ставит своей целью

реальное участие в управлении стратегическим развитием предприя-

тиями-эмитентами.

По ориентации на инвестиционный эффект инвесторов подраз-

деляют на следующие виды:

Инвестор, ориентированный на текущий инвестиционный до-

ход. Такой инвестор формирует свой инвестиционный портфель пре-

имущественно за счет краткосрочных финансовых вложений, а также

отдельных долгосрочных инструментов инвестирования, приносящих

регулярный текущий доход (например, купонных облигаций).

Инвестор, ориентированный на прирост капитала в долго-

срочном периоде. Такой инвестор вкладывает свой капитал преиму-

щественно в реальные операционные активы предприятия, а также в

долгосрочные финансовые инструменты инвестирования (акции, долго-

срочные бескупонные облигации и т.п.).

Инвестор, ориентированный на внеэкономический инвести-

ционный эффект. Такой инвестор, вкладывая свой капитал в объекты

инвестирования, ставит перед собой социальные, экологические и дру-

гие внеэкономические цели, не рассчитывая на получение инвестицион-

ной прибыли.

По отношению к инвестиционным рискам инвесторов подраз-

деляют следующим образом:

Инвестор, не расположенный к риску. Таким термином харак-

теризуют субъектов инвестиционной деятельности, которые избегают

осуществления средне- и высокорисковых инвестиций даже несмотря

на справедливое возмещение роста уровня риска дополнительным уров-

нем инвестиционного дохода.

Инвестор, нейтральный к риску. Этим термином характеризуют

субъектов инвестиционной деятельности, которые согласны принимать на

себя инвестиционный риск только в том случае, если он будет справед-

ливо компенсирован дополнительным уровнем инвестиционного дохода.

Инвестор, расположенный к риску. Таким термином характери-

зуют субъектов хозяйствования, склонных идти на инвестиционный риск

30

Раздел I. Теоретические основы инвестиционного менеджмента

даже в тех случаях, когда он недостаточно справедливо компенсиро-

ван дополнительным уровнем инвестиционного дохода.

Отношение рассмотренных видов инвесторов к инвестиционным

рискам может быть проиллюстрировано графиком, приведенным на

рис. 1.7.

Рисунок 1.7. График, иллюстрирующий отношение отдельных

инвесторов к инвестиционному риску.

По менталитету инвестиционного поведения, определяемого

выбором инвестиций по шкале уровня их доходности и риска, выделяют

следующие группы инвесторов:

Консервативный инвестор. Этим термином характеризуется

субъект хозяйствования, выбирающий объекты (инструменты) инвес-

тирования по критерию минимизации уровня инвестиционных рисков,

несмотря на соответственно низкий уровень ожидаемого по ним инвес-

тиционного дохода. Такой инвестор заботится прежде всего об обеспе-

чении надежности (безопасности) инвестиций.

Умеренный инвестор. Таким термином характеризуется субъект

хозяйствования, выбирающий такие объекты (инструменты) инвестиро-

вания, уровень доходности и риска которых примерно соответствуют

среднерыночным условиям (по соответствующему сегменту рынка).

Агрессивный инвестор. Этим термином характеризуют субъекта

хозяйствования, выбирающего объекты (инструменты) инвестирования

по критерию максимизации текущего инвестиционного дохода, невзи-

рая на сопутствующий им высокий уровень риска.

По принадлежности к резидентам выделяют отечественных и

иностранных инвесторов. Такое разделение инвесторов используется

предприятием в процессе осуществления совместной инвестиционной

деятельности.

31

И.А. Бланк

Классификация форм инвестиций и видов инвесторов позволяет

целенаправленно осуществлять управление инвестиционной деятель-

ностью предприятия.

1 А МОДЕЛЬ ИНВЕСТИЦИОННОГО ПОВЕДЕНИЯ

1.1 ПРЕДПРИЯТИЯ В РЫНОЧНОЙ СРЕДЕ

В теории инвестиций важное место принадлежит исследованию

проблемы инвестиционного поведения предприятия (фирмы) и его мо-

делированию с учетом действия разнообразных факторов внутренней

и внешней среды. Изучение основ формирования инвестиционного по-

ведения предприятия является необходимым условием выработки эф-

фективных управленческих решений в системе инвестиционного ме-

неджмента.

Модель инвестиционного поведения характеризует теоре-

тическую концепцию системы мотивации субъектов хозяйствования,

побуждающую их к осуществлению инвестиционной деятельности

на всех ее этапах и во всех ее формах.

Теория инвестиционного поведения предприятия основана на пред-

положении, что каждый субъект хозяйствования ведет себя рационально,

стараясь максимизировать эффект своей инвестиционной деятельности.

Изучение инвестиционного поведения субъектов хозяйствования

является относительно новым направлением инвестиционной теории,

хотя первые попытки его исследования на микроэкономическом уровне

были предприняты еще Сениором (XIX в.). Известная „теория удержания"

Сениора позволила сформулировать основы системы мотивации форми-

рования инвестиционных ресурсов предприятия с целью осуществле-

ния реальных (производственных) инвестиций.

Системное исследование основ инвестиционного поведения пред-

приятия (фирмы) и его моделирование связывается обычно с неоклас-

сическим направлением, в частности с американским экономистом

И. Фишером. Вывод этого исследования состоял в том, что каждый

хозяйствующий субъект в своем инвестиционном поведении руковод-

ствуется субъективными мотивами, ориентированными на максимиза-

цию предстоящих доходов („эффект доходов"), однако критерии такого

выбора носят объективный характер. И. Фишер первый изложил сис-

тему таких экономических критериев.

Наиболее широкое теоретическое обоснование модель инвести-

ционного поведения предприятия фирмы было предложено Дж. Кейн-

сом. Развивая выводы неоклассической школы, он расширил систему

экономических критериев мотивации инвестиционных решений и сфор-

мулировал „закон предельной эффективности инвестирования". Кро-

ме того, он первый изучил систему важнейших взаимосвязей между

32

Раздел I. Теоретические основы инвестиционного менеджмента

инвестиционным поведением предприятия (фирмы) и внутренней макро-

экономической политикой государства. Кейнсом и его последователями

(неокейнсианцами) предложен обширный арсенал экономических мето-

дов в государственном механизме воздействия на инвестиционное

поведение отдельных субъектов хозяйствования.

Определенный вклад в теорию инвестиционного поведения пред-

приятия (фирмы) был внесен институалистами. Они существенно расши-

рили систему мотивации инвестиционной деятельности за счет внеэко-

номических стимулов, показав, что эти стимулы в выборе индивидуаль-

ных инвестиционных решений иногда играют приоритетную роль.

Современный синтез теории инвестиционного поведения пред-

приятия, приняв за основу выводы предшествующих исследователей

в сфере реального инвестирования, существенно развивает систему

мотивации в сфере финансовых инвестиций (получившую название

„современной теории инвестиций"). Эта мотивация связана с оптимиза-

цией параметров доходности и риска портфеля ценных бумаг отдельного

инвестора на различных этапах осуществления финансового инвести-

рования. Теория инвестиционного поведения субъектов хозяйствова-

ния тесно увязывается с теорией „эффективного рынка" и особеннос-

тями обращения отдельных финансовых инструментов инвестирования.

Развитие современной теории инвестиционного поведения пред-

приятия осуществляется по нескольким аспектами. Во-первых, она

существенно расширяет спектр условий внутренней и внешней среды

функционирования предприятия, влияющих на обоснование его инвес-

тиционных решений. Во-вторых, она углубляет систему мотивационных

критериев инвестиционного поведения предприятия на разных этапах

его инвестиционной деятельности. Наконец, в-третьих, она направлена

на совершенствование методологического аппарата прогнозирования

отдельных показателей, связанных с мотивацией выбора альтернатив-

ных моделей инвестиционного поведения предприятия.

Рассмотрим основное содержание теоретической концепции мо-

дели инвестиционного поведения предприятия, синтезирующее резуль-

таты современных исследований.

Теория инвестиционного поведения предприятия, систематизи-

руя мотивы побуждения их к инвестиционной деятельности, разделяют

их на две основные группы — экономические и внеэкономические (ин-

ституциональные). Внеэкономические мотивы принятия инвестиционных

решений отдельными субъектами хозяйствования носят, как правило,

индивидуальный характер и определяются миссией предприятия, общей

его стратегией, составом персонала, характером окружающей среды

и т.п. — по отношению к экономическим мотивам инвестирования они

носят обычно подчиненный характер (хотя на отдельных этапах раз-

2 0—658

33

И.А. Бланк

вития предприятия отдельные из внеэкономических мотивов могут при-

обретать приоритетное значение). Экономические мотивы побуждения

предприятий к инвестиционной деятельности связаны с действием все-

общих экономических законов, а соответственно, носят более унифи-

цированный характер для предприятий различных сфер деятельности,

форм собственности, организационно-правовых форм и т.п. Особен-

ности современной инвестиционной деятельности предприятия опре-

деляют необходимость моделирования их инвестиционного поведения

с учетом как экономической, так и внеэкономической мотивации.

В системе внеэкономической мотивации принятия инвестици-

онных решений приоритетную роль играют социальные мотивы, свя-

занные с различными аспектами социального развития персонала пред-

приятия. Определенную роль в составе этой группы инвестиционной

мотивации играют также экологические, инновационные, этические и

политические мотивы, связанные с осуществлением хозяйственной

деятельности предприятия.

Основу экономической мотивации инвестиционного поведения

предприятия в соответствии с выводами традиционной теории состав-

ляют ожидаемый уровень инвестиционной прибыли, сопоставленный

с нормой процента на кредитном рынке. Эти два взаимоувязанных кри-

терия составляют основу сформированного еще Дж. Кейнсом „закона

предельной эффективности инвестирования", в соответствии с кото-

рым предприятие (фирма), стремясь к максимизации инвестиционной

прибыли будет вкладывать капитал в новые инвестиционные проекты

(инструменты), заимствуя его до тех пор, пока прибыль от их реализа-

ции будет превышать стоимость кредитных ресурсов.

Современная инвестиционная теория уточнила оба эти критерия

с учетом последних исследований.

Не подвергая сомнению тезис о том, что прибыль является важ-

нейшим побудительным экономическим мотивом осуществления инвес-

тиций, обеспечивающим рост благосостояния инвестора, современные

экономисты определяют в качестве такого критериального показателя

только чистую инвестиционную прибыль, „очищенную" от налогов и

других обязательных платежей. Кроме того, установлено, что уровень

чистой инвестиционной прибыли тесно коррелирует с уровнем инвес-

тиционных рисков, поэтому во внимание должен браться индивидуаль-

ный инвестиционный риск по каждому проекту (инструменту). Нако-

нец, с учетом нормы временного предпочтения, ожидаемая к получению

в будущем периоде сумма чистой инвестиционной прибыли должна быть

приведена к настоящей стоимости.

Норма процента на кредитном рынке характеризует стоимость

заемного капитала. В то же время для осуществления инвестиционной

деятельности привлекается не только заемный, но и собственный ка-

34

Раздел I. Теоретические основы инвестиционного менеджмента

питал. В этом случае базой сравнения выступает не норма ссудного

процента, а средневзвешенная стоимость капитала, привлекаемого как

инвестиционный ресурс.

С учетом рассмотренной системы мотивации формируется модель

инвестиционного поведения предприятия в разрезе конкретных этапов

осуществления его инвестиционной деятельности. Параметры этой

модели состоят обычно из следующих основных элементов (рис. 1.8.).

Мотивация накопления

собственных

инвестиционных

ресурсов

®—

Мотивация использования

накопленного капитала

в инвестиционном

процессе

ЭЛЕМЕНТЫ МОДЕЛИ

—ИНВЕСТИЦИОННО™

Мотивация

альтернативного

осуществления

инвестиций на

отечественном

и зарубежном

рынках

ПОВЕДЕНИЯ

ПРЕДПРИЯТИЯ

Мотивация

альтернативного

осуществления

I реальных или

финансовых

инвестиций

Мотивация осуществления

внутренних и внешних

инвестиций

5

3

Рисунок 1.8. Основные элементы модели инвестиционного

поведения предприятия

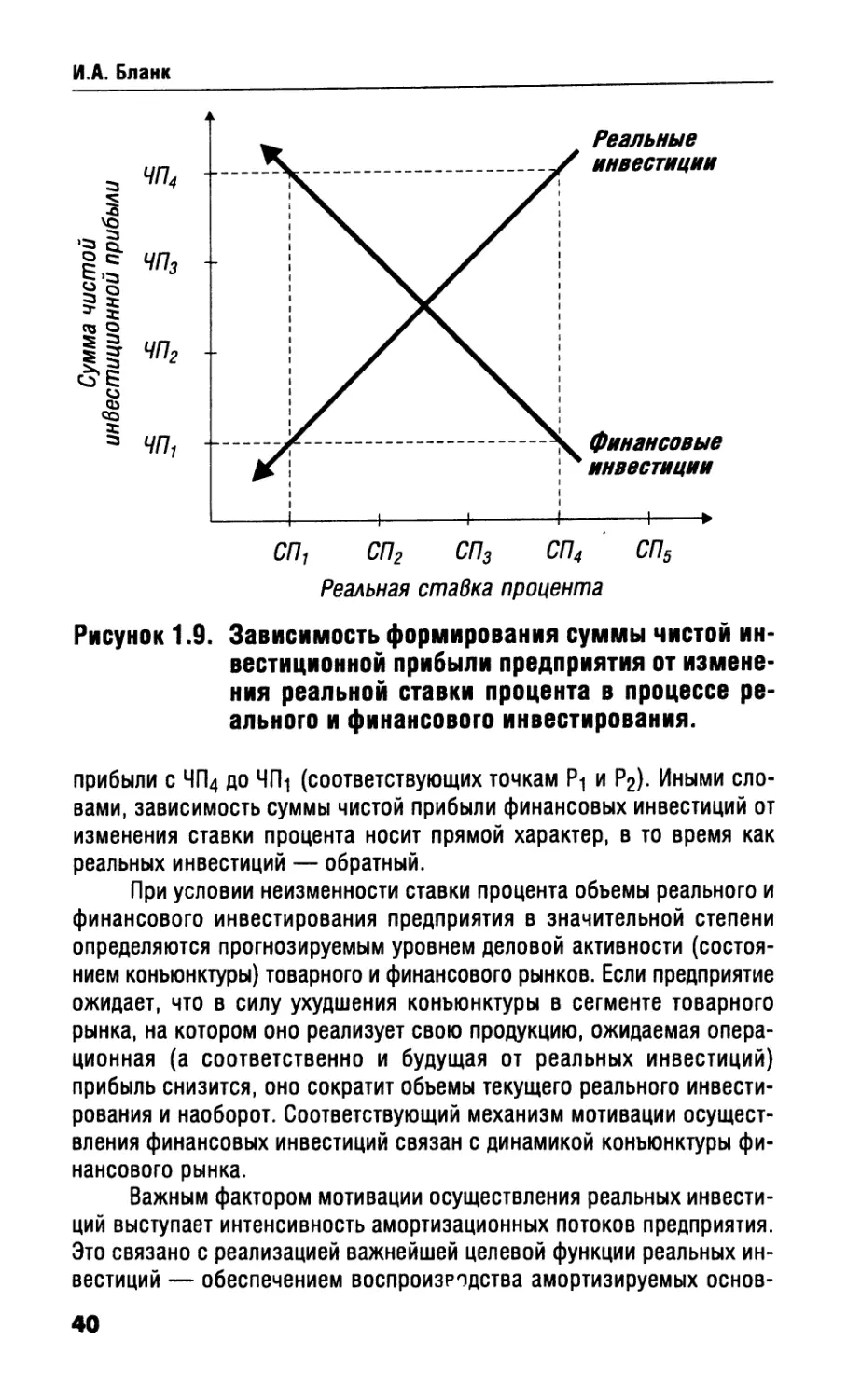

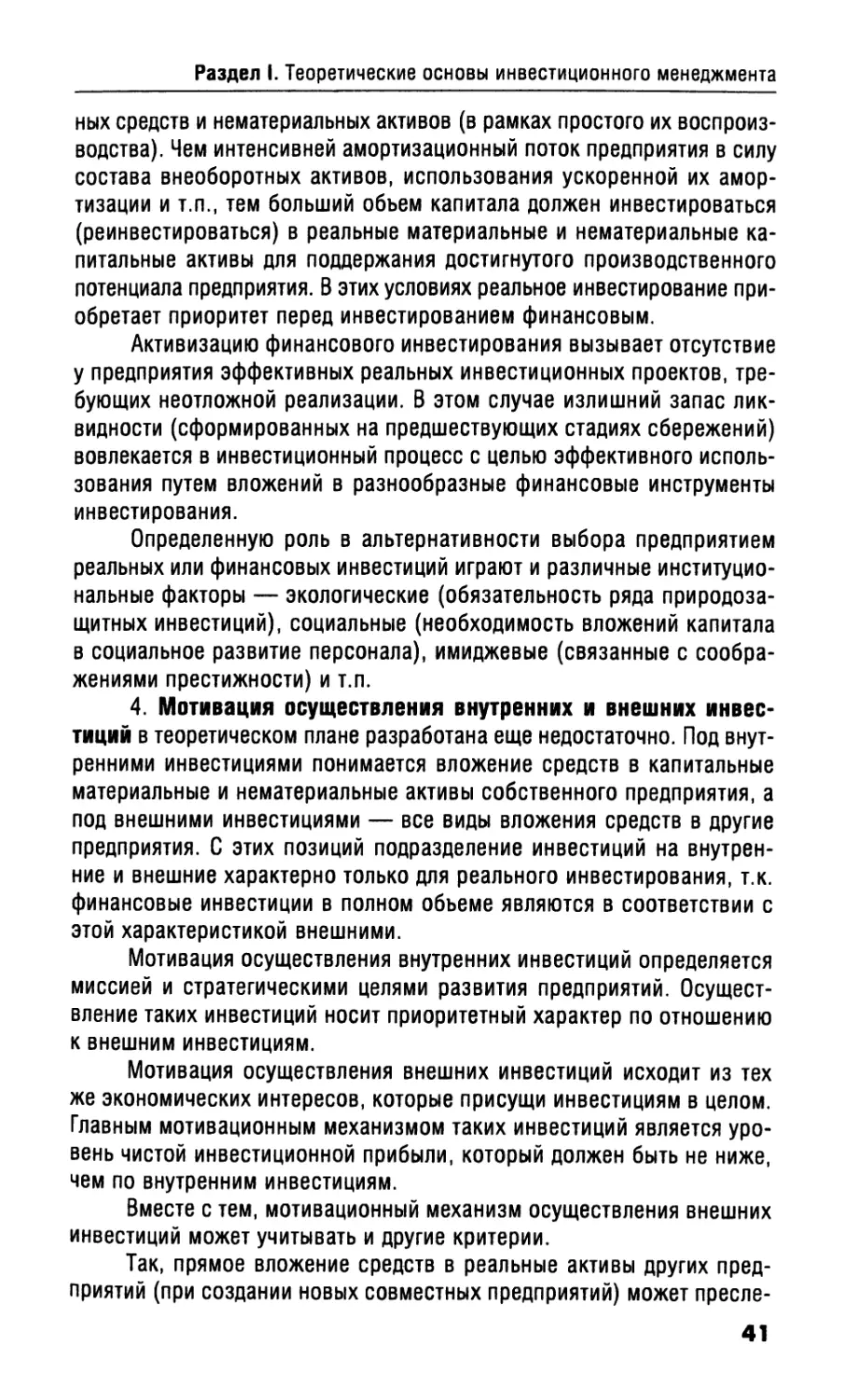

Как видно из приведенной схемы модель инвестиционного поведе-

ния предприятия охватывает различные аспекты его инвестиционной

деятельности, формируя дифференцированную систему мотивации от-

дельных групп инвестиционных решений.

1. Мотивация накопления собственных инвестиционных ре-

сурсов в определенной степени связывалась первоначально с психоло-

гическими особенностями индивидуумов. Так, в основе „теории удержа-

ния" Сениора, связанной с формированием инвестиционных ресурсов,

лежит поведение человека, который удерживается от непроизводствен-

ного использования имеющихся в его распоряжении средств, созна-

2*

35

И.А. Ьланк

тельно отдавая преимущество производственному их использованию,

которое формирует отдаленное, а не немедленное потребление. Кейнс