Автор: Герчик А. Лукашевич Т.

Теги: денежное обращение банковское дело биржи экономика экономические науки финансы биржевая торговля бизнес торговля издательство альпина паблишер

ISBN: 978-5-9614-4521-3

Год: 2016

Я понял, в чем ваша беда.

Вы слишком серьезны.

Серьезное лицо — еще не признак

ума, господа. Все глупости на земле

делаются именно с этим выражением.

Вы улыбайтесь, господа, улыбайтесь!

Григорий Горин.

Тот самый Мюнхгаузен

Александр Герчик

Татьяна Лукашевич

Биржа

для блондинок

Москва

2016

УДК 336.761

ББК 65.264.31

Г41

Издано при содействии

компании NordFX

Герчик А.

Г41

Биржа для блондинок / Александр Герчик, Татьяна Лукашевич. —

М.: АЛЬПИНА ПАБЛИШЕР, 2016. — 180 с.

ISBN 978-5-9614-4521-3

Как начать торговать на бирже? Как управлять рисками и своими

эмоциями? Какую выбрать стратегию, подходящую именно вам?

На каком инструменте дешевле учиться? Когда переходить на иностранные площадки?

На эти и многие другие вопросы авторы отвечают с практической

и порой житейской точки зрения, а различные ситуации на рынке

объясняют прежде всего с позиции психологии покупателя и продавца. Поэтому даже если вы еще не имеете достаточно опыта, вы

все равно будете понимать мотивацию поведения остальных игроков.

Объяснить даже «блондинке» — таким принципом руководствовались

авторы при написании этой книги.

Зарабатывать свой кусок хлеба трейдингом совсем непросто.

Но Александр Герчик и Татьяна Лукашевич надеются, что «Биржа

для блондинок» будет понятным путеводителем при освоении азов

биржевой торговли и научит вас по-настоящему получать прибыль.

УДК 336.761

ББК 65.264.31

Все права защищены. Никакая часть этой

книги не может быть воспроизведена

в какой бы то ни было форме и какими бы

то ни было средствами, включая размещение в сети Интернет и в корпоративных сетях, а также запись в память ЭВМ для частного или публичного использования,

без письменного разрешения владельца

авторских прав. По вопросу организации

доступа к электронной библиотеке издательства обращайтесь по адресу lib@

alpinabook.ru.

ISBN 978-5-9614-4521-3

© Александр Герчик, Татьяна Лукашевич, 2014

© ООО «АЛЬПИНА ПАБЛИШЕР», 2014

Содержание

Предисловие .................................................................................................. 9

Благодарности............................................................................................ 11

От авторов ................................................................................................... 12

«Игра» на бирже — идеальный бизнес? .......................................... 16

С чего начать? Пройдем пять уровней… ......................................... 20

Выбираем торговую площадку...................................................... 22

Обустраиваем свое рабочее место .............................................. 24

Выбираем актив для торговли ...................................................... 25

Лонги и шорты ........................................................................................... 28

Чип и Дейл или Бид и Аск ...................................................................... 30

Ликвидность ................................................................................................ 32

Графики......................................................................................................... 37

Покупатели и продавцы ......................................................................... 44

Эти романтические японские свечи….............................................. 46

Волшебный стакан .................................................................................... 49

Выбираем ордера для работы ............................................................. 51

Лимитная заявка (лимит-ордер) ................................................... 51

Рыночная заявка (маркет-ордер) ................................................. 53

Стоп-заявка (стоп-ордер) ................................................................ 54

Куда идет рынок? ...................................................................................... 59

Эта прекрасная и загадочная волатильность — наш друг,

товарищ и брат! ........................................................................................ 62

..

Фундаментальный и технический анализ ....................................... 65

Основные модели фигур технического анализа .......................... 66

5

Биржа для блондинок

Модели продолжения движения .................................................. 67

Модели разворота ............................................................................. 70

Самое главное, или Как учиться на чужих ошибках .................... 74

Торговая система....................................................................................... 76

Астротрейдинг — иллюзия или реальность?.................................. 83

Вся правда об индикаторах .................................................................. 87

Трендовые индикаторы .................................................................... 88

Осцилляторы ........................................................................................ 90

Дивергенция ......................................................................................... 91

Подготовка трейдера к рабочему дню ............................................. 94

Выбираем графики для внутридневной торговли....................... 98

Точки входа ...............................................................................................105

Пробой .................................................................................................106

Торговля от уровней (коридор)...................................................108

Какими бывают уровни и как определить, что

уровень устоял? .................................................................................110

Торговля на откатах и отскоках ...................................................112

Разворот тренда ................................................................................114

Чтобы торговать завтра — ты должна сохранить

свой капитал сегодня! ...........................................................................118

..

Точки выхода, или Как правильно ставить стопы.......................121

Скользящий (trailing) стоп..............................................................123

Стоп под каждой впадиной или вершиной ............................123

Как и когда ставить стоп в безубыток? .....................................125

Скальпинг...................................................................................................127

Среднесрочные позиции, или Куда девать мужей и детей? ..130

..

Волны Эллиотта. Числа и уровни Фибоначчи..............................133

Дневник торговли...................................................................................136

Особенности торговли на американских площадках ...............144

Как открыть счет................................................................................146

Налоги ...................................................................................................147

Пример торгового алгоритма ............................................................149

6

Содержание

Вход в позицию .................................................................................150

Вход в лонг................................................................................... 150

Вход в шорт .................................................................................. 150

Выход из позиции .............................................................................152

Заключение ...............................................................................................153

Приложение

Стоять! Впереди опасная зона! .........................................................154

Почти как первая любовь..............................................................155

Сладкие будни молодого трейдера Галины, или

Волшебное слово «надо» ..............................................................156

Человек с последней страницы ...................................................160

Леди Биржа .........................................................................................163

Как быть с мужем и детьми? .........................................................166

Слилась в ноль. Стыд и позор! ....................................................167

Со смиренными — мудрость ........................................................168

Предисловие

О

дни мечтают ни от кого не зависеть, а другие просто

хотят обезопасить себя на случай кризиса или жизненных потрясений. Одни мечтают получать прибыль и при этом

отдыхать на лазурном берегу под знойным солнцем, а другие хотят получить источник дополнительного дохода. Все,

кто приходит в трейдинг, сталкиваются с дилеммой: остаться

в розовых очках или натренировать нервы до железных и руководствоваться исключительно логикой.

В определенный момент тернистый путь новичка превращается в гладкую дорогу профессионала. Но до тех пор

многим приходится заваливать свой стол кучей учебников

и специализированных журналов, перечитывать массу серьезной информации в Интернете, вникать в суть дела только

методом проб и ошибок, а потом страдать от головной боли

и разочарований. Но с «Биржей для блондинок» вход в мир

трейдинга будет быстрее и проще.

Как открыть счет и начать торговать на фондовом или валютном рынках? Как научиться разбираться в графиках? С какими проблемами сталкивается новичок? Как начать зарабатывать, а не проигрывать? Именно об этом и говорится в книге.

Язык — простой и доступный. Здесь не найти сухости и непонятных терминов. Здесь нет изобилия цифр и «замудренных» стратегий. Местами с юмором, местами с полным пониманием, чего жаждет душа новичка, но всегда с объяснением

теории и примерами из жизни.

Когда говорят о фондовом или валютном рынках, то часто

представляют важных на вид мужчин, этаких «белых воротничков», неизменно в очках, которые сидят в больших комнатах,

следят за данными на сотнях мониторов и изъясняются цифрами,

9

Биржа для блондинок

формулами, вставляя через слово непонятные иностранные термины. И мало кто представляет, что экспертом может стать даже

его собственная бабушка или вот та девочка из дома напротив.

Конечно, трейдер непременно должен все время учиться,

иметь соответствующие практические навыки и постоянно

искать новые решения. Однако еще важнее быть усидчивым,

уметь себя контролировать и отвечать за свои поступки.

А это, увы, довольно редко встречается. Научиться торговать

на бирже может абсолютно каждый. Но не у любого есть четкая схема, с чего начинать и что делать дальше, как настроиться на работу и при этом не терять связи с окружающими.

В конце концов, как оборудовать рабочее место так, чтобы

избежать напряжения в спине и усталости в глазах. Трейдинг

ведь должен приносить удовольствие, правда?

Авторы старались полностью описать, чем живет и дышит обычная современная женщина — мать, жена, подруга.

Однако книга понравится и пригодится не только прекрасной половине человечества. Тонкости работы с фьючерсами

и опционами можно познавать всей семьей. Увлекательное

повествование и масса полезных советов — именно это ждет

читателя на каждой страничке «Биржи для блондинок». Эту

книгу можно перечитывать и даже сделать настольной: отчасти она представляет собой пошаговое руководство, отчасти — описание многолетнего опыта авторов, отчасти — уже

проверенные на практике методики, отчасти — поучительные

истории. Благодаря этой книге можно получить не один полезный урок и изучить не одну стратегию.

Дорогие друзья!

Будущее, как и эта книга, — только в ваших руках. Давайте же отправимся в интересное приключение по миру

трейдинга вместе!

Брокерская компания NordFX,

www.NordFX.com

10

Благодарности

А

вторы выражают особую благодарность Денису Зарицкому, оказавшему неоценимую помощь в подборе

графических материалов. А также управляющему активами

компании «Финам» Федору Чучкову, чьи результаты реальной работы всегда можно найти на ресурсе WhoTrades под

ником Liberty, — он записал для наших читателей видеоматериал с примером ежедневного анализа рынка (QR-код

и ссылка ниже).

http://youtu.be/BpTmyT9AmZc

11

От авторов

Д

евочки, сегодня муж есть, а завтра его может не быть!

И что вы будете делать, особенно если уже успели

обзавестись парочкой детишек? Не забывайте, что в нашей

прекрасной стране женщина практически никак не защищена социально, а все пособия до того мизерны, что больше

похожи на насмешку, чем на реальную помощь. Это очень

печально, но это факт!

Мы родились с вами не в Великобритании, Германии, США,

Швейцарии и прочих развитых странах, где в случае развода

женщина не боится остаться без средств к существованию —

ее защищает закон, она получает реальную помощь от государства, и, наконец, адвокаты не дадут ее в обиду и разделят

имущество супругов по справедливости. Нам порой не имеет

смысла даже подавать на алименты, потому что зачастую зарплаты выдаются в конверте, а на бумаге начисляются копейки,

опять же только для видимости. Хоть судись, хоть не судись.

И если после развода у женщины на руках остаются маленькие дети, то она очень часто лишается средств к существованию, попадая в полную зависимость от бывшего

супруга и его настроения. А у него может начаться новая

счастливая жизнь, например, вон с той высокой блондинкой

из соседнего подъезда.

Не мне вам рассказывать, что вынашивать детей, рожать

их и растить, пока они маленькие, — все это требует много

времени и сил. К сожалению, далеко не каждая женщина

в России может позволить себе нанять няню и рожать детей,

«не отходя от станка». А если вы еще и потеряли квалификацию во время этого длительного процесса, то найти работу

вообще будет непросто. К тому же дети имеют вредную при12

От авторов

вычку подвергаться разным простудным заболеваниям несколько раз в год — какому работодателю это понравится?

Как сейчас помню: начало сентября — больничный, начало

октября — опять больничный, ноябрь — два больничных!!!

Девчонки, не расслабляйтесь — о своей финансовой стабильности и безопасности надо думать всегда, особенно пока

муж на месте. Пусть всегда там и остается, но мало ли что

бывает в жизни?

Почему бы каждый месяц не подкупать голубых фишек —

акций таких крупных компаний, как «Газпром», Сбербанк,

«Лукойл», «Сургутнефтегаз» и т. п.? Понемногу, по чуть-чуть?

На нашем российском рынке — это самые надежные компа13

Биржа для блондинок

нии, они исправно платят дивиденды. Такую торговую стратегию вполне можно применять.

А можно в моменты затишья между готовкой, уроками,

прогулками и прочим заняться и освоением азов трейдинга.

Соломку, так сказать, подстелить… Для этого ведь не надо

ходить каждый день на работу — компьютеры есть у всех.

Понять устройство фондового рынка стоит хотя бы для

того, чтобы определить: готова ли ты сама управлять своими деньгами или лучше все же отдать их в доверительное

управление? И в конечном итоге решить — интересно ли тебе

именно это направление инвестиций?

Очень надеемся, что наша книга поможет тебе сделать

осознанный выбор с учетом своих временных и финансовых

возможностей.

Согласно сухой статистике, в России женщины составляют

лишь 8 % от числа всех торгующих на фондовом рынке,

а в Америке — 25 %.

Для того чтобы пользоваться автомобилем, нам не надо

досконально знать его устройство. Надо только ответственно

изучить правила вождения и научиться крутить руль…

Ну что, поехали?

Татьяна Лукашевич

Уважаемый читатель!

«Биржа для блондинок» — это не розыгрыш и не «женская литература», а настоящая методичка по активному

трейдингу, где шаг за шагом, можно сказать, на пальцах,

объясняется его теория, в первую очередь с точки зрения

психологии и здравого смысла. В этой книге мы попытались

откровенно объяснить новичкам, что такое трейдинг на самом деле, какая именно информация нужна для того, чтобы

начать торговать, а какую на первых порах лучше пропустить

во избежание путаницы в голове. «Биржа для блондинок» —

честное пособие по трейдингу, которое, возможно, перевернет твое представление о методах образования, но учти, что

книга явилась результатом нашего личного торгового опыта

и многолетнего общения с учениками.

Если ты хочешь стать трейдером, не забивай свою голову

теорией, читай как можно меньше учебников, не увлекайся

14

От авторов

индикаторами, а сразу приступай к практическим занятиям,

т. е. непосредственно к торговле.

Мы уже предвидим, как на нас обрушится гнев дилетантов и людей, подрабатывающих «около трейдинга»: «Разве

так поступают?! Новичок может сразу все потерять! Чему вы

учите?!» Тут необходимо уточнить одну маленькую деталь:

потерять деньги действительно очень легко, поэтому не торопись и приступай к практической торговле лишь однимдвумя контрактами — вначале тебе надо понять, что такое

рынок. Но только практика прокладывает надежный путь

к познанию любого дела, будь то трейдинг или другое занятие, — так материал усвоится гораздо быстрее, и знания

придут вместе с опытом. Причем это будут не чужие знания,

которые тут же вылетают из головы, а твои собственные,

приобретенные методом проб и ошибок. По мере освоения

и осознания рынка у тебя, естественно, будет появляться все

больше и больше вопросов — вот тогда открывай учебники

и ищи ответы на конкретные вопросы. Следуя такой методике, ты не потеряешься в огромном потоке информации,

потому что все самое важное для каждого этапа изучения

трейдинга будет приходить к тебе постепенно, в зависимости

от текущих потребностей.

Ты хочешь открыть счет, но не знаешь, куда обратиться, —

ищи нужный раздел «С чего начать?» и предпринимай соответствующие шаги. Что делать дальше? На каком инструменте

лучше учиться? Какие рыночные заявки существуют? Только

овладевая параллельно теорией и практикой, ты будешь уверенно двигаться по дороге, ведущей к профессионализму.

Мы научим тебя не бояться совершать сделки, свободно

ориентироваться на территории, ранее считавшейся исключительно мужской. Частенько будем повторять основные правила трейдинга, разъясняя их по нескольку раз самым подробным образом, но это исключительно для твоей же пользы. Ты

увидишь, как начинается реальный торговый день профессионального управляющего, как расположены графики на его

мониторе, и сможешь по аналогии разместить и свои графики.

Так, шаг за шагом, ты сможешь стать настоящим трейдером.

Александр Герчик

15

«Игра» на бирже —

идеальный бизнес?

П

режде всего тебе надо проанализировать свои мотивы: почему ты решила заняться биржевой торговлей? И чистосердечно признаться самому близкому человеку,

т. е. себе любимой: чего именно ты хочешь от рынка?

Тебе нужны эмоции, адреналин, возможность похвастаться

перед подружками и знакомыми, что ты «поигрываешь» акциями, или с умным видом произнести еще более загадочное

для обывателя: «поигрываю фьючерсами»? В таком случае для

тебя это, несомненно, компьютерная «игра». Реально очень

интересная, подобно популярным Warcraft или The Sims, только

более интеллектуальная. А за острые ощущения и развлечения

надо платить, не так ли? Какую сумму ты можешь позволить

себе проиграть? Потому что с таким подходом проигрыш неизбежен. У кого-то он случится сразу на первой сделке, кто-то

пройдет на «следующий уровень» и продержится подольше.

Но конец у всех будет одинаков — полный крах: разочарование, душевное опустошение и потеря капитала.

Если у тебя другой подход, и ты рассматриваешь рынок

как реальный бизнес, который поможет решить твои личные

финансовые проблемы, то давай откажемся от такого термина, как «игра». На деле это самая что ни на есть тяжелая

работа, а точнее, «пахота» по 12 часов в сутки. Возможно,

и больше, особенно в первое время, пока ты обучаешься

и приобретаешь опыт. Конечно, прежде всего это зависит

от поставленных тобой целей: хочешь ли ты сделать трейдинг

основной работой или планируешь стать инвестором и совершать сделки несколько раз в год.

16

«Игра» на бирже — идеальный бизнес?

Как и в любом бизнесе, сначала необходимо составить

бизнес-план, а именно — подробно расписать все расходы:

сколько ты готова потратить на обучение? Будем с тобой

откровенны: обучение на рынке проходит слишком жестким способом — через потерю твоих собственных денег,

которые ты заработала честным трудом в других секторах

экономики и принесла в жертву ему, этому прожорливому

чудовищу по имени Рынок. Решив всерьез зарабатывать

трейдингом, ты должна будешь обзавестись «подушкой»

накоплений — жить и любить близких на что-то нужно.

Ни в коем случае нельзя начинать этот бизнес на заемные

деньги, продавать квартиры, машины и прочее имущество.

Тем более бросать работу в надежде, что ты самая гениальная и именно у тебя получится все и сразу. Обязательно

располагай свободными средствами, чтобы чувствовать

себя комфортно в течение довольно длительного времени

(не менее года).

И не забудь про обучающие курсы, которых в настоящее

время существует огромный выбор, — любая профессия,

даже дровосека, требует специального обучения (например, как правильно спилить дерево, чтобы оно не рухнуло

и не придавило нас самих). А трейдер — это гораздо сложнее,

чем дровосек, — тут надо уметь писать, читать, считать и даже

свободно пользоваться компьютером.

Все эти важные моменты ты должна учитывать, прежде

чем осмелишься выйти в непростое плавание по стихии

с иностранным названием «трейдинг».

Ты расстроилась и загрустила? Не волнуйся, то была плохая новость. Но, как всегда, есть и хорошая! Только отныне

давай называть вещи своими именами.

Работа на бирже — это идеальный бизнес, дающий максимальную свободу и независимость:

1. У тебя нет начальника.

2. Тебе не надо создавать никаких юридических лиц —

ИП, ООО и прочего.

3. А значит, не будет головной боли со сдачей налоговых

деклараций и уплатой налогов — все налоги за тебя

перечислит брокер.

17

Биржа для блондинок

4. Не надо давать взятки пожарным, санэпидемстанции

и прочим госструктурам.

5. Ты сможешь обойтись без арендной платы, так как все,

что тебе нужно, — это надежный канал Интернета, два

или больше мониторов и один системный блок.

6. Нет вечно опаздывающих подчиненных, которые раздражают своим непрофессионализмом, но при этом

требуют ежемесячной зарплаты.

18

«Игра» на бирже — идеальный бизнес?

7. Нет вредных и капризных клиентов, портящих тебе

нервы и звонящих в самое неподходящее время.

8. На рынке есть только ты и твой невидимый соперник —

покупатель или продавец, в зависимости от твоей

настоящей позиции. С ним ты и соревнуешься — кто

из вас умнее, хитрее, быстрее; кто более образован,

терпелив и психологически более устойчив.

9. Твой доход зависит только от тебя самой и ни от кого

больше. Ты сама контролируешь свои убытки и прибыли.

10. Ты можешь уйти в отпуск в любое время, когда сама

того захочешь.

11. Если у тебя есть маленькие дети и семья занимает достаточно много времени, ты можешь подобрать стратегию, наиболее подходящую твоему ритму жизни.

Разве этого недостаточно, чтобы считать работу на бирже

идеальным бизнесом? Где еще найдется столько преимуществ? Ведь только в таком прекрасном месте, как Рынок,

ты ответственна лишь перед самой собой! А это и есть настоящая свобода.

С чего начать?

Пройдем пять уровней…

Т

ебе надоело просить у мужа деньги на милые женские

штучки? Ты хочешь быть материально независимой?

И, возможно, давно интересуешься фондовым рынком,

но не знаешь, как к нему подступиться и с чего начать?

Прежде всего, знай: ты, как физическое лицо, не можешь

напрямую совершать сделки на бирже. Для этого тебе нужен

посредник, а именно брокер. Вот с него давай и начнем.

1. Посмотри в Интернете, какие брокерские компании

входят в топ-10. Чем крупнее брокер, тем он надежнее. Если он имеет современные торговые терминалы,

доступ к различным биржевым площадкам, удобный

ввод и вывод денег, стабильные интернет-каналы

и т. д., значит, предоставляет большое количество услуг. Но все-таки главное — его репутация и надежность.

Не гонись за обещанием низких комиссионных, важнее

для тебя — сохранность своих денег и психологический

комфорт. В Интернете ты найдешь всю необходимую

и обновленную информацию о рейтингах таких компаний, как «Финам», «Брокеркредитсервис» (БКС), «КИТ

Финанс», ITinvest, «Открытие», «АЛОР», ВТБ24 и других.

2. Прежде чем приступать к торговле, надо пройти хоть

какое-то обучение. НЕ ТОРОПИСЬ! Потерять деньги

ты всегда успеешь, а вот заработать на рынке — не так

просто, как представляется на первый взгляд. Казалось бы, «купи дешево, продай дорого» — элементарно, Ватсон. Но именно здесь и кроется первая пси20

С чего начать? Пройдем пять уровней…

хологическая проблема новичков. Потому что купить

хочется именно тогда, когда надо продавать, и наоборот. Еще раз запомни: учеба еще никому не помешала,

скорее наоборот, уберегла от ошибок и потерь. Поищи

подходящие для себя курсы по фондовому рынку, длящиеся не менее недели. Многие брокерские фирмы

предоставляют бесплатное образование. Однако даже

за неделю информации наберется столько, что у тебя

голова пойдет кругом. При этом ты получишь лишь

приблизительное представление о трейдинге. Желательно, чтобы после курсов тебе предложили пройти

практику или хотя бы оказывать тебе долговременную

поддержку. Лучше учиться у одного трейдера, который

сам торгует на рынке. После курсов необходимо обязательно пройти тест на технический анализ! Не волнуйся, в больницу идти не придется.

3. Ты заключила договор с брокером, перевела деньги

на счет, установила торговую платформу, прослушала

лекции, и — у тебя чешутся руки. Знаем, знаем, как

это бывает. Сами все это проходили. Хорошо, вперед!

Но только одним контрактом — очень тебя просим!

Ну хотя бы до тех пор, пока не будешь стабильно находиться в плюсе. Увеличивать объем сделок надо постепенно. Даже ребенок сначала учится ползать, затем

ходить и только потом бегать.

Чтобы отслеживать свою статистику, тебе непременно придется завести журнал сделок и записывать

туда все результаты торговли. А ты думала, что будет

легко?

4. Ты прошла первые три уровня, и теперь можешь постепенно увеличивать объем своей позиции, не забывая вести статистику и анализировать ошибки. Так, шажочек за шажочком, потихоньку ты будешь все лучше

и лучше чувствовать рынок, понимать смысл каждой

свечи и каждого паттерна (объясним эти и другие термины далее). Главное для тебя сейчас — привыкнуть

к большим позициям и по-прежнему поддерживать

стабильность результатов.

21

Биржа для блондинок

5. Вот теперь ты готова перейти на самый сложный —

последний, пятый уровень, т. е. начать зарабатывать.

Выбираем торговую площадку

Выбор зависит от того, какой у тебя опыт торговли и каким

капиталом ты располагаешь. Если только осваиваешь азы,

то, конечно, открывай счет у российского брокера и начинай учиться на наших акциях. Пусть их не так много, как

на американских или английских площадках, но график —

он и в Африке график. Сейчас твоя основная задача: научиться торговать, освоить технический анализ и вообще

разобраться в рынке.

В ходе учебы тебя много раз выбьет по стопу, а значит, ты

заплатишь комиссионные брокеру. На нашем рынке комиссия намного меньше, особенно на фьючерсных контрактах.

К тому же для торговли американскими акциями необходимо ежемесячно оплачивать торговый терминал на сумму

примерно $100–150 в месяц. Согласись, что во время учебы

это не совсем целесообразно.

Когда ты приобретешь опыт, научишься правильно определять точку входа, соблюдать правила манименеджмента

(управления капиталом), быть дисциплинированной, то, конечно, американский рынок станет гораздо более привлекательным для торговли. Объясним почему.

Во-первых, американский рынок значительно более

ликвиден. На российском рынке ликвидных (способных быстро обращаться в деньги) акций не так много — это, прежде всего, все те же голубые фишки (акции Сбербанка,

«Газпрома», «Роснефти», «Норникеля», ВТБ, «Северстали»,

«Лукойла» и т. п.). Список весьма невелик — максимум

20 ликвидных эмитентов. Самым ликвидным инструментом

российского фондового рынка является фьючерс на индекс

РТС (Российской торговой системы). Чем ликвиднее инструмент, тем легче тебе будет войти в позицию и, главное, выйти

из нее; тем меньше будет спред (разница) между бидом (ближайшей заявкой на покупку) и аском (ближайшей заявкой

на продажу) и тем меньше — проскальзывание при совершении сделки. Проще говоря, если тебя выбьет по стопу,

22

С чего начать? Пройдем пять уровней…

то не по цене на 100 пунктов ниже, а по той, что ты указала

в стоп-заявке.

Во-вторых, на российском рынке эмитентов несколько

сотен, а подходящих для активной торговли в разы меньше

(на американских биржах таковых более 10 000).

В-третьих, если российский рынок может долгое время

стоять в боковике без всякого значительного движения

(тренда) и тебе столь же долго придется ждать своей точки

входа, то на американских площадках всегда найдутся акции,

которыми можно торговать ежедневно.

В-четвертых, на российском рынке большинство акций,

как правило, идут единым строем, и если голубые фишки

растут, то растут все вместе. И падают аналогично. Исключения бывают, но их гораздо меньше, и такие акции могут

не совсем подходить для торговли. А на американских площадках опять же всегда найдутся акции, которые живут своей

жизнью и способны двигаться против рынка в целом.

Своим мнением и личным опытом делится Александр

Герчик:

Америка хороша тем, что это ликвидный рынок, мало подверженный колебаниям. Я пробовал работать на российском рынке, но не хочу им ограничиваться. На одной только

Нью-Йоркской фондовой бирже (NYSE) более 3000 акций,

плюс биржи NASDAQ и AMEX, так что выбор есть, и немаленький. На американских биржах есть акции, которые

двигаются по 20–30 % и более внутри дня, поэтому даже

самый придирчивый трейдер найдет, на что положить глаз.

Для сравнения: в США торгуются акции только 20 российских компаний, причем у нас весь рынок привязан к нефти,

даже акции телекоммуникационных компаний. К тому же

российский рынок может две недели находиться в застое,

американский же движется каждый день.

Единственное серьезное препятствие — это разница часовых поясов. Если ты живешь в России, то торговать в Америке

придется вечером и ночью. Поэтому, прежде чем кидаться

в пучину страстей вместе с американскими акциями, хорошенько подумай: готова ли ты отказаться от ужина с дру23

Биржа для блондинок

зьями, оставить детей на попечение бабушек и нянь, а мужа

лишить своего драгоценного общения на пять вечеров в неделю? Тебе придется жить по времени города Нью-Йорка,

и не всякий близкий человек составит тебе компанию. Это

действительно большая проблема, но ее решение зависит

только от тебя. Ты должна учитывать временной фактор при

выборе торговой площадки, взвесив все «за» и «против».

Но если ты уже приобрела опыт торговли и располагаешь суммой, достаточной, чтобы открыть торговый счет для

работы на американских биржах, а это примерно $30 000,

и твой муж тоже трейдер, а дети идеально послушные и ложатся спать сразу после передачи «Спокойной ночи, малыши», то, безусловно, Америка является более подходящим

вариантом для того, чтобы зарабатывать трейдингом.

Обустраиваем свое рабочее место

Если ты думаешь, что для трейдинга тебе понадобится лишь

обычный ноутбук или iPad, то глубоко заблуждаешься. Твое

рабочее место должно быть оборудовано по всем правилам.

Не забывай, тебе придется просматривать много графиков и анализировать различные паттерны (сочетания данных). К тому же во время торговли цена постоянно движется,

котировки мелькают с огромной скоростью, следовательно,

нагрузка на глаза будет весьма высокой. Поэтому сразу

позаботься о парочке больших качественных мониторов

с диагональю не менее 21 дюйма (52 см) и о хорошем освещении, иначе через несколько лет тебе придется надеть

очки. Чем больше мониторов, тем за бóльшим количеством

графиков ты сможешь наблюдать одновременно и тем быстрее определишь подходящий момент для входа в позицию.

Еще надо разместить стаканы (таблицы заявок на покупку

и продажу) и таблицу с рабочими инструментами.

Ты спросишь: почему надо размещать много графиков?

Конечно, если ты торгуешь один-единственный инструмент,

например фьючерс на индекс РТС, то достаточно расположить только его график и стакан. В этом случае тебе хватит

и одного монитора. Но это не совсем правильно, недаром

большинство профессионалов торгуют несколько инстру24

С чего начать? Пройдем пять уровней…

ментов одновременно, и если по одному из них у тебя будет

минус, то по другому, возможно, и плюс. Таким образом,

итоговый результат за день может сложиться с положительным значением.

Например, ты отобрала 10 акций, у которых, на твой

взгляд, есть подходящие точки входа. Тебе надо за ними

наблюдать и, когда цена достигнет нужного тебе уровня,

быстро войти в позицию. Пока будешь на своем ноутбуке

переключать окна, ты рискуешь опоздать и войти по худшей цене, а значит, либо с бóльшим риском, либо меньшим

количеством. К тому же хорошо иметь окошко с новостями.

А также посматривать на график нефти, так как наш рынок

очень от нее зависим — к сожалению, у России сырьевая экономика и бюджет страны в значительной степени состоит

из налоговых платежей крупных нефтяных и газовых компаний. Торгуя на американском рынке, ты сможешь отбирать

гораздо больше акций, например 40. Теперь понимаешь,

почему одного монитора явно недостаточно?

Но как торговать без любимой кошечки или собачки? Им

тоже надо выделить маленькое окошко — для хорошего настроения.

Удобное кресло также является необходимым атрибутом, ведь главное в работе трейдера — не просто нажимать

на кнопки, а ждать, ждать, ждать своей точки входа. Так что

чем комфортнее ты будешь располагаться, тем меньше у тебя

будут уставать спина и еще одно место, вот только не знаем,

как оно называется на литературном языке? Ну, то место,

на котором сидят! Правильно! Она тоже не будет уставать.

А во всех книгах по психологии написано — прежде всего,

надо любить себя!

Итак, вперед, в магазин — за креслом и мониторами!

Трейдинг — это серьезная работа, и относиться к ней надо

соответственно.

Выбираем актив для торговли

Наверняка еще в школе на уроках обществоведения ты слышала такие слова, как «акция» и «облигация». Но вряд ли

что-либо знаешь о «фьючерсах» и тем более «опционах».

25

Биржа для блондинок

Эти термины могут поставить тебя в тупик, а «страйк» или

«пут» — даже напугать. И ты решишь, что трейдинг — только

для очень умных и финансово образованных.

Давай разбираться.

Облигация — подобна маминой шубе, пропахшей нафталином от долгого пребывания в шкафу. Там ее и оставь: для

активного трейдинга это совсем неподходящий актив.

Акция — очень подходящий инструмент и для собственно

трейдинга, и для обучения ему, но только ликвидная, т е. которую можно легко продать или купить. К сожалению, если

предприятие обанкротится, то цена акции может упасть

в ноль, как это было в случае с ОАО «НК ЮКОС». 1 августа

2006 г. «ЮКОС» был объявлен банкротом, и 21 ноября 2007 г.

компанию ликвидировали. Многие акционеры потеряли все

свои деньги. Зато у акции есть приятный бонус: напоминаем,

что такие крупные компании, как Сбербанк, «Газпром»,

«Норникель», «Сургутнефтегаз» и т. п., платят дивиденды.

Ты можешь просто подкупать их акции каждый месяц, и лет

через десять соберешь солидный портфель с ежегодной выплатой дивидендов.

Фьючерс — это контракт, фиксирующий условия продажи

или покупки базового актива, который не может обанкротиться, потому что сахар, нефть, газ всегда кому-то нужны.

Фьючерсы — очень ликвидный инструмент на американском

рынке. А на российском рынке, еще таком юном в историческом ракурсе, самым ликвидным инструментом является

контракт на фьючерс индекса РТС. У фьючерсов есть ГО (гарантийное обеспечение) и новый график каждые три-шесть

месяцев, который является как бы продолжением предыдущего. Ну и что? ГО дает возможность с маленьким капиталом

торговать большее количество контрактов, чем ты смогла бы

с небольшим депозитом. Просто более внимательно относись

к рискам, а сам принцип торговли от этого не меняется. Очень

хороший инструмент, как для торговли, так и для обучения

трейдингу, вследствие низкой комиссии брокера

Опционы — право купить или продать базовый актив

по заранее оговоренной цене. В качестве базового актива

может выступать акция, товар, валюта. Опционы — прекрасный инструмент для заработка, но вначале тебе надо освоить

26

С чего начать? Пройдем пять уровней…

торговлю акциями или фьючерсами. Так что не забивай себе

голову раньше времени — решать проблемы будем поэтапно.

Если поймешь, что трейдинг — это твое дело, тогда и будешь

вникать в опционы более подробно.

Валютная пара — это две валюты, которые образуют

валютный курс и являются объектом торговой операции.

Собственно, когда ты покупаешь в банке доллары или

евро, то производишь операцию обмена с валютной парой USD / RUB или EUR / RUB. А Forex (сокращение от FOReign

EXchange) в переводе с английского — «международный валютный обмен». В отличие от фондового, рынок Forex работает круглосуточно. Поэтому даже глубокой ночью, если

тебя посетит бессонница, ты всегда можешь поторговать

валютами: евро, долларом США, английским фунтом стерлингов, швейцарским франком, японской иеной. Они образуют наиболее торгуемые на рынке Forex пары: GBP / USD,

USD / CHF, USD / JPY. Также твоему вниманию предлагаются более экзотичные валюты — канадский доллар, австралийский

доллар, новозеландский доллар и, соответственно, валютные

пары USD / CAD, AUD / USD и NZD / USD. На рынок Forex приглашают в Интернете почти повсеместно, обещая кредитное плечо 1:100 и даже больше. Это самый опасный момент

при торговле на таком, казалось бы, простом и доступном

рынке. Научись сначала понимать и правильно определять

свои риски, находить точку входа на графиках и только потом

возвращайся на Forex для торговли с сотым плечом.

Таким образом, при заключении брокерского договора

об обслуживании тебе надо всего лишь сообщить брокеру,

чем именно ты хочешь торговать. Он поставит в нужных местах галочки в договоре, предоставив тебе доступ к биржевым площадкам, и вперед! Go ahead!

Лонги и шорты

О

чень надеемся, что еще со старших классов ты помнишь: цена акций должна расти, так как компании

развиваются и их капитализация увеличивается. Самый правильный и логичный способ заработка в этой ситуации — купить акции дешево, подождать какое-то время и продать дорого, т. е. совершить самую настоящую спекуляцию. Для этого

нам надо открыть длинную позицию (лонг), подождать, пока

цена вырастет, а затем продать базовый актив по более высокой цене, оставив прибыль себе. Причем термин «лонг»

вовсе не означает, что держать акции мы будем долго. Это

всего лишь обозначение покупки, а время удержания позиции зависит от стратегии, которую ты выберешь, и может

варьироваться от одной секунды (скальпинг) до нескольких

лет (инвестирование). На рис. 1 это разница между ценой

в точке 2 и в точке 1:

110 руб. — 85 руб. = 25 руб. прибыли.

Однако бывают непростые для мировой экономики времена, когда рынки довольно долго падают и цена акций

уменьшается. Как зарабатывать в периоды кризисов, если

конечная цена акций окажется ниже той, по которой мы купили? Для этого хитрые спекулянты придумали так называемые короткие позиции (сокращенно шорт) — в них мы вначале продаем базовый актив, а затем выкупаем его по более

низкой цене, опять же оставив прибыль себе. На этом самом

месте у новичков возникает естественный вопрос: «А что мы

будем продавать, если у нас ничего нет?»

К счастью, у нас есть брокер! Именно он и даст нам

в долг — нет, не деньги, а сами акции, которые мы сможем

28

Лонги и шорты

Рис. 1

продать по более высокой цене, а затем выкупить, когда

цена опустится. Таким образом, в коротких продажах брокер

ссужает нас ценными бумагами за определенное вознаграждение (проценты), и мы возвращаем долг тоже бумагами.

Что мы с ними делали за этот период времени, по какой цене

продавали и выкупали, ему все равно — главное, отдать ему

столько же акций, сколько и одалживали.

На рис. 1 мы продали акции Сбербанка по цене 110 руб.

в точке 2 и выкупили по цене 95 руб. в точке 3. Итого наша

прибыль от короткой продажи составила 15 руб.

Для лучшего понимания представь, что тебе надо пойти

на свидание, а красивого платья у тебя нет. Ты заимствуешь

его у доброй подруги, свидание проходит на высшем уровне,

а затем ты возвращаешь платье обратно. Твоя прибыль в данном случае — удачно прошедшее свидание, а платья у тебя

как не было, так и нет, однако все счастливы. А счастье — это

состояние души, к которому надо стремиться, несмотря на падающие рынки, даже во времена самых сильных кризисов.

Чип и Дейл или Бид и Аск

З

наешь ли ты, чем отличаются Чип и Дейл от Бида и Аска?

Ты не поверишь, насколько все просто. Чип и Дейл —

это смелые бурундуки, которые спешат на помощь, а Бид

и Аск — это спрос и предложение.

Чипа и Дейла объединяют совместные благородные дела,

а Бида и Аска — спред.

Бид — цена спроса (по какой цене ты хочешь купить сегодня помидоры на рынке?).

Аск — цена предложения (по какой цене вон та вредная

тетка в валенках хочет тебе помидоры продать?).

А теперь вместо помидоров представь акции.

Спред — это разница между Бидом и Аском, т. е. цена

предложения минус цена спроса.

На рис. 2 спред достаточно велик:

1015,0 – 938,4 = 76,6 руб.

У голубых фишек спред небольшой. На рис. 3 изображен

5-минутный график «Роснефти», где спред составляет:

251,84 – 251,73 = 0,11 руб., или 11 коп.

Видишь разницу между ликвидной акцией и неликвидной? 76,6 руб. и 11 коп.!

Ты спросишь нас: «А при чем здесь Чип и Дейл?»

Ответим откровенно: совершенно ни при чем! Просто

нам подумалось: вдруг ты уже стала засыпать над новыми

для тебя терминами, такими как «спред», «бид», «аск» и т. п.

А тут ты от неожиданности удивилась, а значит, взбодрилась

и проснулась. Не спи, будем учиться дальше!

30

Чип и Дейл или Бид и Аск

Рис. 2

Рис. 3

Ликвидность

К

ак ты думаешь, что можно продать быстрее: огромную

виллу на берегу океана или однокомнатную квартиру

в московском спальном районе Орехово-Борисово?

Да, ты абсолютно права — однокомнатные квартиры

в Москве разлетаются как горячие пирожки. Если вдруг тебе

понадобятся деньги на какие-нибудь симпатичные женские

мелочи, то тебе будет проще продать парочку однокомнатных квартир, потому что деньги в этом случае ты получишь

гораздо быстрее. Правда, придется заплатить вознаграждение риелторам.

Попробуем выразиться экономически грамотно: «Однокомнатная квартира — более ликвидный актив, чем вилла

на берегу океана».

Но, если ты имеешь деньги на счету в банке, то тебе вообще не надо ничего продавать. Ты можешь пойти в магазин

и купить обновку, которая завтра вызовет зависть у твоих

подруг. Причем у всех и одновременно!

Надеемся, тебе стал понятен смысл термина «ликвидность»?

Ликвидность — способность актива с минимальными

затратами и предельно быстро превратиться в наличные

деньги.

Аналогичная ситуация существует и на биржевом рынке. Есть

активы с огромным ежедневным оборотом торговли. Продать

или купить их можно практически мгновенно, нажав кнопку

Sell или Buy. Это уже не раз упоминавшиеся голубые фишки.

Посмотри на рис. 4 и 5. На них изображены одноминутные

графики ликвидных акций. Видишь, операции совершаются

каждую минуту!

32

Ликвидность

Рис. 4

Рис. 5

Менее ликвидные — акции второго эшелона. Они больше

подходят для длительного инвестирования, чем для внутридневных спекуляций, потому что мгновенно выйти из таких

акций не всегда возможно. Прежде чем инвестировать в подобные активы, необходимо тщательно провести фундаментальный анализ предприятия. У акций второго эшелона

меньший оборот торговли, чем у голубых фишек. На рис. 6

ты видишь 5-минутный график акции второго эшелона —

график рваный, объемов практически нет совсем.

33

Биржа для блондинок

Рис. 6

Эта же акция на дневном графике (рис. 7).

Рис. 7

И теперь на недельном графике (рис. 8).

Заметила разницу? Только недельный график выглядит

ровно и красиво. В течение трех лет, начиная с 2009 г., цена

акции авиакомпании «ЮТэйр» выросла почти в шесть раз!

34

Ликвидность

Рис. 8

Теперь ты понимаешь, почему акции второго эшелона

больше подходят для инвесторов, чем для спекулянтов?

Абсолютно неликвидные активы — акции третьего эшелона. С ними сделки могут совершаться всего лишь несколько

раз в месяц, и если ты вдруг захочешь продать такие акции,

в данный момент на них может не найтись покупателя. Они

характеризуются очень низкой ликвидностью, что создает

дополнительные риски для инвестора при покупке или продаже ценных бумаг. Однако высокие риски, как правило, вознаграждаются более высокой доходностью. Рекомендуемый

срок инвестирования в бумаги третьего эшелона составляет

два-три года.

Ну и, наконец, существует еще один — самый неликвидный

актив на свете! Конечно, это любовь! Ведь ее невозможно купить ни за какие деньги! Она нежна, как цветок, и если увяла,

то расцвести вновь уже не сможет. Любовь надо поддерживать, ухаживать за ней, как за пламенем очага. Не столько

пользоваться ею и брать ее, сколько, прежде всего, отдавать,

отдавать, отдавать. Она не имеет смысла, но придает смысл

всему остальному.

Береги ее, ведь любовь — самая ценная инвестиция, которую дарит нам жизнь!

35

Графики

Т

ы не представляешь, как всем нам повезло! Потому что

в современном мире, благодаря компьютерам, графики движения цены рисуются автоматически в торговой

программе. А ведь раньше, во времена зарождения биржевых рынков, графики приходилось строить, рисуя их на бумаге. Это так скучно! Вот только без графиков никуда! График

цены — мощный аналитический инструмент, показывающий расстановку сил между покупателями и продавцами,

позволяющий оценить потенциал прибыльных сделок, почувствовать накал страстей и эмоций. В них отражено массовое поведение рыночной толпы, история борьбы быков

и медведей за доминирование в каждый момент времени.

Каждая точка на графике — одна сделка, чья-то радость или

отчаяние, потеря денег или их заработок, то есть прежде

всего — человеческие чувства, олицетворяющие психологию

игроков. Жадность, желание заработать, надежда и страх —

вот они, главные эмоции на бирже. Практически у всех участников они одинаковые, как и мотивация прихода на рынок.

А значит, следы и борьба этих страстей также будут видны

на графике. И действительно, повторяющихся фигур или

паттернов не так уж много. Изучая такие фигуры, с большой

долей вероятности можно предсказать будущее направление

движения. Так что вперед! Куда? Так изучать типичные паттерны и анализировать график!

При построении графиков наиболее часто используют

бары (рис. 9) или японские свечи (рис. 10). По количеству

заложенной информации они ничем не отличаются, да и визуально отличаются лишь немногим, а выбор между ними

определяется исключительно силой привычки.

37

Биржа для блондинок

Рис. 9

Рис. 10

И бары, и свечи показывают уровни открытия и закрытия дня, его максимум и минимум. Конечно, по этим уровням не видно, как шла цена в течение дня, но в зависимости

от ситуации на рынке можно определить различные варианты дальнейшего движения (рис. 11). Обрати внимание

38

Графики

на то, что на рис. 11 изображена ситуация, когда цена росла.

Если бы она падала, то верхняя граница «столбика» (тела)

японской свечи показывала бы цену открытия, нижняя —

цену закрытия.

Самое главное, что мы можем увидеть на графике, — это

уровни сопротивления, уровни поддержки и линию тренда,

показывающую, куда идет рынок: вверх, вниз или же находится в боковике. Графики могут быть месячными, недельными, дневными, 4-часовыми, 2-часовыми, часовыми,

15-минутными, 5-минутными — интервал можешь задать

любой, в зависимости от того, что именно ты хочешь увидеть

и сделать.

Для анализа общей тенденции всегда смотрим на дневной график. И если он нам нравится, принимаем решение

об открытии позиции. Входим по 5-минутному графику или

15-минутному — выбери тот интервал, с которым тебе комфортнее работать.

39

Биржа для блондинок

Максимум дня

Цена закрытия

Цена открытия

Минимум дня

На трендовом рынке

На волатильном рынке

Рис. 11

На дневном графике ты можешь различить сильные

уровни, которые выдерживали напор медведей или быков

по нескольку раз. Следовательно, очень вероятно, что они

устоят и в следующий раз. Довольно часто «железобетонными» уровнями являются круглые цифры, или кратные пяти

(на рис. 12 такой уровень поддержки равен 4500 руб. в акциях «Норильского никеля»).

Рис. 12

На рис. 13 на графике акций «Газпрома» сильный уровень

поддержки равен 135 руб., а сопротивления — 200 руб.

На рис. 14 сильный уровень поддержки акций ВТБ равен 0,05011 руб., уровни сопротивления — 0,05879 руб.,

40

Графики

0,07524 руб., 0,08534 руб. Причем ты можешь заметить, что

по мере движения цены уровни превращаются друг в друга —

из поддержки в сопротивление и наоборот.

Чтобы построить линию тренда, необходимо провести

линию под локальными минимумами или максимумами.

Тренд бывает восходящим или нисходящим. На рис. 15 ты

увидишь сразу все варианты, включая боковик, или рейндж

(range).

Рис. 13

Рис. 14

41

Биржа для блондинок

Рис. 15

Линии поддержки и сопротивления — это основа технического анализа, большинство моделей и фигур в котором

строятся в виде комбинации именно этих линий. Обрати внимание, что линии тренда — те же линии поддержки, только

наклонные.

Мы придаем линиям поддержки и сопротивления такое

большое значение, потому что они отражают реальные настроения продавцов и покупателей, представляя их в простой, доступной для восприятия форме. Рассмотрим для

примера уровень сопротивления — он проходит через локальные максимумы цен (рис. 13 и 14). Выше этой линии

активность покупателей сильно ослабевает — они не хотят

покупать акцию по таким высоким ценам. В то же время

высокая цена начинает привлекать продавцов, которые

входили ниже на графике и уже успели заработать. Они

решают зафиксировать прибыль и забрать деньги. В результате цена акции не может подняться выше этого уровня

сопротивления.

Когда же цена акции преодолевает уровень сопротивления (поднимается выше его), то этот уровень становится

уровнем поддержки. Иначе говоря, при его пробое новые

игроки зашли в акцию, им тоже надо заработать, и они не

42

Графики

хотят ее продавать по этой цене. А те, кто продал ранее,

уже зафиксировали прибыль. Поэтому продавца на рынке

пока нет — до следующего видимого уровня. Анализируя

график, всегда старайся рассуждать с точки зрения интересов

конкретных людей, тогда ты лучше сможешь понять каждую

графическую фигуру технического анализа.

Покупатели и продавцы

П

режде всего, тебе надо понять, что покупатели и продавцы — конкретные люди, каждый из которых преследует свою цель. Одни еще только хотят заработать, другие

уже заработали и закрывают позиции. Еще есть третья категория — игроки, которые ошиблись, и их выбило по стопу.

Наша задача — выяснить, кто и что в данный момент делает

на рынке, и присоединиться к сильнейшему игроку, будь

то продавец или покупатель.

Представь себе растущий тренд. Лонговые покупатели хотят купить дешевле и продать дороже. Им некуда торопиться,

они входят от уровней, поэтому пользуются лимитными заявками. Именно эти так называемые статичные покупатели

строят уровни поддержки. Если уровень удерживается в течение двух-трех дней, происходит его консолидация — это

означает, что крупный покупатель набирает позицию и затем

последует движение вверх.

Другая категория — шортовые (динамичные) покупатели.

Они закрывают короткие позиции, потому что уже заработали на откате, и, как только уровень начинает закругляться,

выходят из рынка. Если промедлят, то могут потерять свою

прибыль. Для сохранения заработка шортовые покупатели

используют рыночные заявки.

Второй вариант, при котором ты сможешь увидеть

на рынке присутствие шортовых покупателей, — когда срабатывают выставленные ими стопы. Например, игрок хочет

войти в шорт, надеясь на разворот от уровня, но рынок идет

дальше вверх, в результате стопы заявки активизируются

и срабатывают.

44

Покупатели и продавцы

Таким образом, шортовые покупатели работают в экстремумах:

• при пробое уровня (поскольку рынок пошел в другую

сторону, срабатывают стопы или же покупатели закрываются по рынку, беря на себя риски);

• при достижении уровня (цель достигнута, надо закрываться).

Аналогично и продавцы делятся на лонговых и шортовых. Когда рынок движется вниз, все происходит с точностью

до наоборот.

Эти романтические

японские свечи…

Рис. 16

Давай вместе разберемся в таком важном элементе технического анализа, как японские свечи. Важность их в том,

что даже по одной свече можно увидеть, за кем в этот день

на рынке было преимущество — покупателями или продавцами. Посмотри на картинку — это конфигурация «утренняя

звезда» (рис. 16). Она сигнализирует о грядущем развороте.

Иначе говоря, после падения рынка (погружения во тьму),

сколько бы ночь ни длилась, за ней всегда следует рассвет

и на небе восходит утренняя звезда. Красиво и романтично,

не правда ли?

Проанализируй внимательно центральную свечу. У нее

длинные хвостики и короткое тельце. У предыдущей свечи

тело длинное — было сильное падение (это видно и по предыдущим двум красным свечам), но закрытие произошло

46

Эти романтические японские свечи…

чуть выше минимума дня. Значит, кто-то уже начал выкупать от уровня. На следующий день (центральная свеча) цена

опять опустилась до того же уровня, но появившиеся покупатели вновь не дали ей уйти ниже. Это для тебя сигнал: держи

ушки на макушке — вскоре возможен разворот! Длинный

верхний хвостик центральной свечи показывает, что цена

поднималась еще выше, но так как после сильного падения у игроков пока нет полной уверенности в росте рынка,

то по большей части они предпочли зафиксировать прибыль. Поэтому закрытие и произошло ниже максимума дня.

А у третьей зеленой свечи нет нижнего хвостика, следовательно, цена открытия совпадает с минимумом дня и прямо

с утра начались покупки. Ура! Продавцов на рынке больше

нет — можно покупать! Длинное тело зеленой свечи показывает, что в течение дня наблюдался рост, а короткий верхний

хвостик — что зафиксировать прибыль предпочли совсем немного игроков. Остальные не выходили из позиции, надеясь

на продолжение роста. И они оказались правы — посмотри

на следующие две зеленые свечи.

Сигналы свечного анализа лучше работают на дневных,

месячных и недельных графиках, т. е. формации «утренняя

звезда», «повешенный», «три солдата» и т. п. имеет смысл

рассматривать на больших таймфреймах (интервалах графика, по которому ты торгуешь). Более же простые бары

лучше использовать на 5-минутных графиках. Хотя это уже

дело привычки.

Обрати внимание: очень часто самый большой объем

приходит в конце дня или недели, т. е. когда сигнал по свечному анализу уже практически сформировался, тогда трейдеры и принимают решение о входе в позицию.

А теперь посмотрим на 2-часовом интервале, правильны ли были наши предположения, сделанные на основе

изучения дневного графика (рис. 17).

Да, мы оказались абсолютно правы! 2-часовой график

полностью подтвердил наши предположения.

Вот как много о мотивах поведения игроков и их психологии за эти три дня рассказали нам три чудесные маленькие

японские свечи под романтическим названием «утренняя

звезда»!

47

Биржа для блондинок

Рис. 17

Волшебный стакан

Е

сли на графике отображается цена последней сделки,

то в стакане ты сможешь увидеть, по какой цене покупатель хочет купить, а продавец — продать акцию в следующий раз.

В ликвидном инструменте это произойдет в ту же самую

секунду, в неликвидном — возможно, через несколько минут

или даже часов.

Но это еще не всё! Посмотри внимательно: видишь крупные ордера на покупку (рис. 18)? Значит, кто-то хочет купить

данную акцию, и в большом количестве. Подумай: почему

Рис. 18

49

Биржа для блондинок

игрок собирается так поступить? Он самый умный или же

обладает некой информацией? Если таких ордеров много,

следовательно, большинство покупает и в данный момент

покупатели преобладают над продавцами. Может, и тебе

имеет смысл к ним присоединиться? Иначе говоря, пойти

вместе с рынком. Аналогично следует рассматривать и ордер

на продажу.

Но будь внимательна, иногда такие большие лимитные заявки являются обманным ходом. Если ты видишь, что сделка,

казалось бы, вот-вот совершится, но вдруг огромная заявка

у тебя на глазах исчезает, повергая в изумление, — значит,

кто-то хочет сбить тебя с толку, обхитрить, замести следы,

а на самом деле рынок пойдет в другую сторону.

Так что, хоть стакан и волшебный, бдительность терять

никогда не нужно. Особенно возвращаясь вечером по темным улицам одной!

Выбираем

ордера для работы

С

каким бы брокером ты ни заключила договор, торговля будет осуществляться посредством торговой

программы или через так называемый торговый терминал.

Многие брокеры используют одинаковые программы, например Quik. У некоторых имеются собственные разработки.

Есть программы более или менее удобные, но у всех одна задача — обеспечить доступ к биржевым площадкам и возможность выставлять различные ордера на покупку или продажу.

Иначе как ты сможешь купить или продать акции? Поэтому,

прежде всего, тебе придется изучить биржевые заявки — без

них торговля невозможна. Чем они отличаются друг от друга,

в каких случаях используются и как работают?

Лимитная заявка (лимит-ордер)

Вспомни свое детство. Мама давала тебе деньги на мороженое, которое стоило 20 коп. Она и выдавала ровно эту

сумму — зачем давать больше? Вдруг накопишь на сигареты

и начнешь курить в подъезде? Поэтому ты могла купить

только эскимо и именно по 20 коп. или меньше, т. е. цена

была фиксированной и ограниченной определенным лимитом. Так и в акциях. Ты выставляешь лимитный ордер, например 136,68 руб. за акцию «Газпрома». Это значит, что ты

купишь ее только по этой или меньшей цене (рис. 19).

За 141 руб. ты ее уже не купишь ни при каких обстоятельствах. Лимитными заявками удобно пользоваться при

торговле от уровня. К тому же ты всегда четко сможешь по51

Биржа для блондинок

Рис. 19

52

Выбираем ордера для работы

считать свой риск — ведь точка входа у тебя заранее определена. Лимитная заявка — единственная, которая позволяет

избежать проскальзывания, однако она не гарантирует исполнения сделки. Это ее главный недостаток. Если на рынке

происходит сильное движение, она может банально не исполниться или же цена не дойдет до нее на два пункта (бывает и такое). Не расстраивайся, рынок работает пять дней

в неделю, и у тебя еще будет много возможностей совершить

действительно хорошую сделку.

Наверное, ты сейчас в недоумении — опять упомянуто

проскальзывание, но кто и куда скользит? Продолжим, потому что ты лучше поймешь это на следующем примере.

Рыночная заявка (маркет-ордер)

Вот захотелось тебе, к примеру, прикупить парочку платьев,

а в нашем случае акций, прямо в эту самую минуту — пожалуйста! Используй рыночную заявку, и акция у тебя в кармане, а точнее в портфеле. Рыночный приказ гарантирует:

твоя заявка исполнится без каких-либо дополнительных условий, и ты купишь акцию по той цене, которая в данный

момент существует на рынке. Однако… цена может сильно

отличаться от ожидаемой.

Теоретически рыночная заявка должна исполняться в течение нескольких секунд, хотя на практике, к сожалению, бывает иначе. В моменты сильного движения, когда, вследствие

хорошей или плохой новости, огромное количество игроков

посылают заявки одновременно, сервера брокера и биржи

оказываются перегруженными и не успевают обрабатывать

все заявки достаточно быстро. Поэтому ты можешь прождать

минуту или больше. Причем хорошей цены, которую ты планировала, тебе, вероятно, не достанется — на всех ее просто

не хватит. Твоя заявка исполнится, лишь когда до нее дойдет

очередь, но уже по гораздо худшей цене. Это и называется

проскальзыванием. (Вот еще одна причина, почему твой канал

Интернета должен быть достаточно быстрым и надежным.)

В такой момент ты должна решить, что для тебя важнее —

выйти из рынка либо войти в него по определенной цене или

же по любой, но как можно скорее. Во время сильной паники

53

Биржа для блондинок

игроки выходят по рыночным заявкам, не обращая внимания

на проскальзывание, которое в подобных ситуациях может

быть огромным, — лишь бы сохранить остатки своего капитала. Аналогично во время быстрого стремительного роста

хочется догнать рынок и войти по любой цене. Профессионалы, как правило, используют лимитные заявки и входят

на спокойном рынке, заранее определяя точку входа и просчитывая возможные потери (если выбьет по стопу) с учетом

правил манименеджмента.

Стоп-заявка (стоп-ордер)

Если хочешь знать, стоп — главная заявка в твоей жизни! Это

как способность говорить «нет» себе и окружающим, особенно когда тебя уговаривают съесть еще один кусочек торта.

Обязательно научись говорить «нет» и запомни основное

правило: без стопа работать нельзя!

54

Выбираем ордера для работы

Поэтому, как только откроешь позицию, вторым твоим

обязательным действием должна быть постановка стопа.

Не слушай тех, кто утверждает, будто рынок возвращается

и лучше пересидеть. Пересиживая, ты можешь потерять свой

капитал полностью (если используешь кредитное плечо) либо

заморозить его на долгие годы.

Посылая на рынок стоп-заявку, ты объявляешь, что готова

купить или продать акцию только в том случае, если она дойдет до указанной тобой цены, и никак иначе. Конечно, ты все

равно не будешь защищена от проскальзывания на быстром

рынке, но это все же лучше, чем работать совсем без стопа.

Стоп-заявку ты можешь использовать для сохранения своего капитала при открытии позиции, для защиты прибыли,

когда рынок пошел в нужную тебе сторону, для фиксирования прибыли (тейк-профит), а также для открытия позиции

при определенных условиях, например пробое уровня. В последнем случае проскальзывание можно ограничить установкой стопа со спредом.

Рис. 20

Посмотри, как такую заявку настраивать в твоем терминале, — это очень важная функция. Да, тебе могут ее не исполнить, но ты определишь предельный риск, что в этой

55

Биржа для блондинок

ситуации лучше, чем получить наихудшую цену при пробое

уровня (рис. 20 и 21).

Рис. 21

По цене 148 650 пунктов твоя заявка активируется и попадает в стакан. Она исполнится в интервале между 148 650

и 148 450 пунктами, не ниже. Если движение на рынке будет

очень сильным, то она останется неисполненной и превратится в лимитную заявку по цене 148 450 пунктов. Если увеличить спред или не ставить его совсем, то такая заявка при

активации превратится в заявку по рынку, но цену тебе могут

дать в самом низу.

56

Выбираем ордера для работы

Для защиты прибыли можно использовать так называемый скользящий стоп, который настраивается в каждой программе. Давай на реальных графиках рассмотрим все эти

варианты.

Рис. 22

Видишь на графике акций ВТБ уровень 0,05011 руб. (рис. 22)?

Три раза цена останавливалась около него, следовательно, мы

могли дважды открыть позицию по этой цене, поставив стоп,

например, по цене 0,049 руб. И по цене 0,05805 руб. можно

поставить тейк-профит или использовать плавающий стоп,

чтобы не ограничивать свою прибыль, — ведь дважды цена

пошла немного выше. Вновь обращаю твое внимание на то,

что в каждой программе есть все необходимые технические

настройки, и тебе надо обязательно их изучить.

Чтобы сохранить свою прибыль по мере движения рынка,

ты можешь либо вслед за рынком передвигать стоп, устанавливая его под каждым откатом или отскоком (рис. 23), либо

опять же использовать плавающий стоп (рис. 24).

Огромным преимуществом стоп-заявки является освобождение трейдера от необходимости постоянно следить

за рынком. Поставил стоп — и гуляй спокойно. Да здравствует

стоп-заявка, дарующая трейдеру свободу, — самое главное

в его жизни! Кстати, и в жизни любого человека тоже!

57

Биржа для блондинок

Рис. 23

Рис. 24

Куда идет рынок?

Н

а этот главный вопрос ты всегда можешь уверенно отвечать: «Рынок идет направо!» И будешь абсолютно

права.

Но для успешной торговли этой информации недостаточно. Надо уточнить еще одну маленькую деталь: рынок

идет вверх или вниз? Потому что именно от этого зависит,

будешь ли ты покупать акции или же их продавать. Иногда

рынок никуда не идет — стоит в боковике (коридоре), т. е. его

движения происходят в узком диапазоне.

Покупая акции, мы открываем длинную позицию — лонг,

или, говоря по-простому, по-трейдерски, «встаем в лонг».

Причем это вовсе не означает, что, открывая длинную позицию, будем находиться в ней годами — мы можем закрыть ее

через несколько минут. Это такая терминология, запоминай.

Если же при падающем рынке продаем одолженные у брокера акции, значит, открываем короткую позицию — шорт

или, проще говоря, «встаем в шорт».

Ты часто можешь столкнуться с точкой зрения, что шорт

более опасен, чем лонг, или же требует особой техники вхождения. Так считают только те, кто не занимается практическим

трейдингом. Хотим развеять этот миф: на самом деле разницы нет никакой, кроме той, что во время лонга рынок идет

вверх, а во время шорта — вниз. К тому же у шорта есть одно

преимущество — падают рынки гораздо быстрее, чем растут,

а значит, и заработать ты сможешь быстрее. Так что не обращай внимания на это совершенно неправильное мнение.

Итак, как определить: вверх или вниз движется рынок?

Мы думаем, что большинство трейдеров с нами согласятся:

надо просто посмотреть на график.

59

Биржа для блондинок

Рис. 25

На рис. 25 диапазон движения цены можно разделить

на три интервала: цена идет вниз, цена стоит в боковике (или

в коридоре) между двумя уровнями, цена опять идет вниз.

Если вдруг тебя охватят сомнения, и ты не будешь верить

Рис. 26

60

Куда идет рынок?

своим глазам, то для подтверждения собственной точки зрения существует прекрасный индикатор — простая скользящая

средняя (Moving Average), которая всегда покажет направление тренда, а именно — куда идет рынок. На рис. 25 тренд

нисходящий, следовательно, преимущество за медведями,

и нам надо открывать позицию шорт.

На рис. 26 ситуация иная: скользящая средняя направлена

вверх, значит, тренд повышающий, преимущество за быками,

и наша позиция — лонг.

Когда скользящая средняя практически горизонтальна,

тренд отсутствует. Рынок, как мы уже говорили выше, находится в боковике. Здесь также существует определенная

тактика торговли, но о ней мы расскажем попозже.

Эта прекрасная и загадочная

волатильность — наш друг,

товарищ и брат!

.

П

редставь себя на восхитительном балу. Музыка, свечи,

вальс… Ты в длинном платье с воланами танцуешь,

и воланы колышутся — туда-сюда, туда-сюда, в такт изумительной мелодии. Правда не думаем, что слово «волатильность» произошло от слова «волан», однако звучит похоже…

Tак же и цена — в отсутствие четкого направления движения колеблется в одном диапазоне: туда-сюда, туда-сюда.

Высокая волатильность свидетельствует только о том, что

на рынке в данный период тренда нет.

Игроки не имеют четкого представления о том, куда пойдет

рынок, и, соответственно, его лихорадит со страшной силой.

Большинство (покупателей или продавцов) не сформировалось. Можно сказать, рынок стоит в боковике, или коридоре,

или рейндже, как тебе больше нравится. Перед важными новостями, когда рынок, замерев, ждет: пять минут, четыре, три,

две, одна, пуск! — лучше закрыть позицию (конечно, если ты

не инвестор и не держишь ее годами). Войдешь чуть позже,

когда движение определится. Потому что очень часто, при

появлении какой-нибудь новости, ты можешь увидеть стрелу

вверх и через пять минут такую же стрелу вниз, а потом снова

вверх. Это время хаоса и ожидания. Сначала собрали стопы

у медведей, потом у быков. Никогда не лезь в рынок перед

важными новостями: во-первых, в такие моменты происходит

очень сильное проскальзывание, а во-вторых, ты не сможешь

четко определить свой риск — самое главное при торговле.

62

Эта прекрасная и загадочная волатильность...

Как только волатильность уменьшается, жди тренда. Есть

специальные формулы расчета и индикаторы волатильности,

которые довольно часто используются при написании механических торговых систем (роботов). Хотя, чтобы понять,

волатилен рынок в данный момент или нет, достаточно просто внимательно посмотреть на график.

Взгляни на рис. 27: в течение дня рынок поднимался вверх,

потом на ту же величину опускался вниз, при этом мотался,

Рис. 27

63

Биржа для блондинок

как кораблик по волнам во время шторма, а закрытие дня

произошло почти на уровне открытия. Таким образом, заработать смогли только участники рынка, улавливающие эти

внутридневные движения — скальперы и дейтрейдеры. Ведь

даже в периоды повышенной волатильности на протяжении

дня цена ходит между уровнями, которые можно увидеть

на более мелком графике. Например, если по часовому графику рынок находится в боковике, то, включив 5-минутный,

ты увидишь, что тренд на рынке есть, но он возникает только

на коротком временнóм промежутке.

Это хорошее время для спекулянтов, однако новичок может очень быстро потерять свой депозит. Конечно, тренд сам

по себе прекрасен и именно он создает наибольшую возможность для заработка, особенно если ты сможешь удерживать

позицию или дать прибыли течь. Но три четверти времени

рынок стоит в боковике, поэтому поскорее осваивай торговлю от уровней, и тогда ты воскликнешь: «Да здравствует

волатильность — прекрасная возможность для заработка

внутри дня! Наш друг, товарищ и брат!» А может, все-таки,

сестра?

Фундаментальный

и технический анализ

Е

сли ты хочешь инвестировать средства на длительный

срок, то фундаментальный анализ как раз для тебя.

Много долгих зимних вечеров ты можешь посвятить изучению финансовых отчетов различных компаний, показателей

прибыли, доходов на акцию и т. д., чтобы отобрать подходящие, на твой взгляд, акции, вложиться в них и забыть о своих

деньгах на несколько лет. Если же таких способностей и терпения у тебя нет, воспользуйся аналитическими обзорами,

которые находятся в свободном доступе у каждого уважающего себя брокера. И так же надолго забудь про деньги.

Но у нас практическое пособие по трейдингу, следовательно, для тебя важнее технический анализ, используя

который, ты будешь принимать решение об открытии позиции на основе изучения графиков. Поэтому фундаментальный анализ оставь, пожалуйста, аналитикам и инвесторам.

Хотя в курсе общей ситуации на рынке ты, конечно, должна

быть.

Технический анализ представляет собой метод прогнозирования цен на основе их поведения в прошлом. Цены,

представленные на графиках, создают различные фигуры

и формации, которые повторяются регулярно и отражают

похожие модели поведения рынка. Именно по таким моделям трейдеры с определенной долей вероятности и определяют дальнейшее движение рынка. Обнаружение тенденции в начальной фазе позволяет осуществить прибыльную

сделку.

65

Основные модели фигур

технического анализа

Н

а биржевом рынке нашим главным кормильцем является тренд. Поэтому фигуры, показывающие его

продолжение или окончание, тебе надо знать как свои пять

пальцев. Даже ночью, если вдруг проснешься, будь готова

их назвать. Соответственно они так и называются — модели

продолжения или разворота тренда.

Основных моделей совсем немного, догадайся почему.

Да потому, что человек остается неизменным. Ну да, технологии ушли вперед, люди в космос летают, только вот сами они

совершенно не поменялись за пару-тройку тысяч лет. Иначе

как объяснить, что в XXI в. в некоторых семьях категорически

возбраняется вступать в брак с человеком другой национальности? Или что сохраняется нетерпимое отношение к людям другой веры, из-за чего возникают военные конфликты?

Или что в Африке дети умирают от голода, а в развитых странах выбрасывают продукты по истечении срока годности?

Извини, это мы так — отвлеклись «за жизнь». Просто хотим донести до тебя главную мысль: на рынке все зависит

от психологии покупателей и продавцов, которыми являемся

мы — Татьяна и Александр, Елена и Петр, Михаил, Василий

и т. д., а значит, человеческие эмоции первичны. Мы с тобой уже выясняли неоднократно, что игроками в первую

очередь движет желание заработать как можно больше, т. е.

жадность. И естественно, что, когда мы открываем позицию, нам становится страшно. Кому-то сильнее, кому-то чуть

меньше, но мы, трейдеры, все до единого боимся потерять

свои деньги. Профессионал обезопасит себя стопом, посчи66

Основные модели фигур технического анализа

тает риски, просмотрит кучу графиков и сделает вывод: либо

продолжать держать позицию, либо закрыть ее наполовину,

либо выйти из рынка совсем, потому что непонятно, куда

он пойдет. Существует лишь вероятность направления движения — бóльшая или меньшая. Именно такую вероятность

и показывают типичные модели продолжения или разворота

тренда. Итак…

Модели продолжения движения

Рис. 28

Флаг (рис. 28). К огромному сожалению (а то мы бы

быстренько все заработали), рынок не может лететь вверх

как ракета — ему нужна остановка. После сильного движения

вниз или вверх, которое сопровождается большим объемом,

часть игроков (в основном дейтрейдеры, закрывающие позиции ежедневно) при достижении значимого для них уровня

фиксируют прибыль. Но, поскольку продавцов в данный момент на рынке мало, происходит лишь небольшая консоли67

Биржа для блондинок

дация. Цены как бы отстаиваются перед следующим рывком

в том же направлении. Подобные фигуры могут быть на любом графике — 5-минутном, часовом, дневном, месячном

и т. д. — в зависимости от тренда и выбранного тобой для

торговли интервала времени.

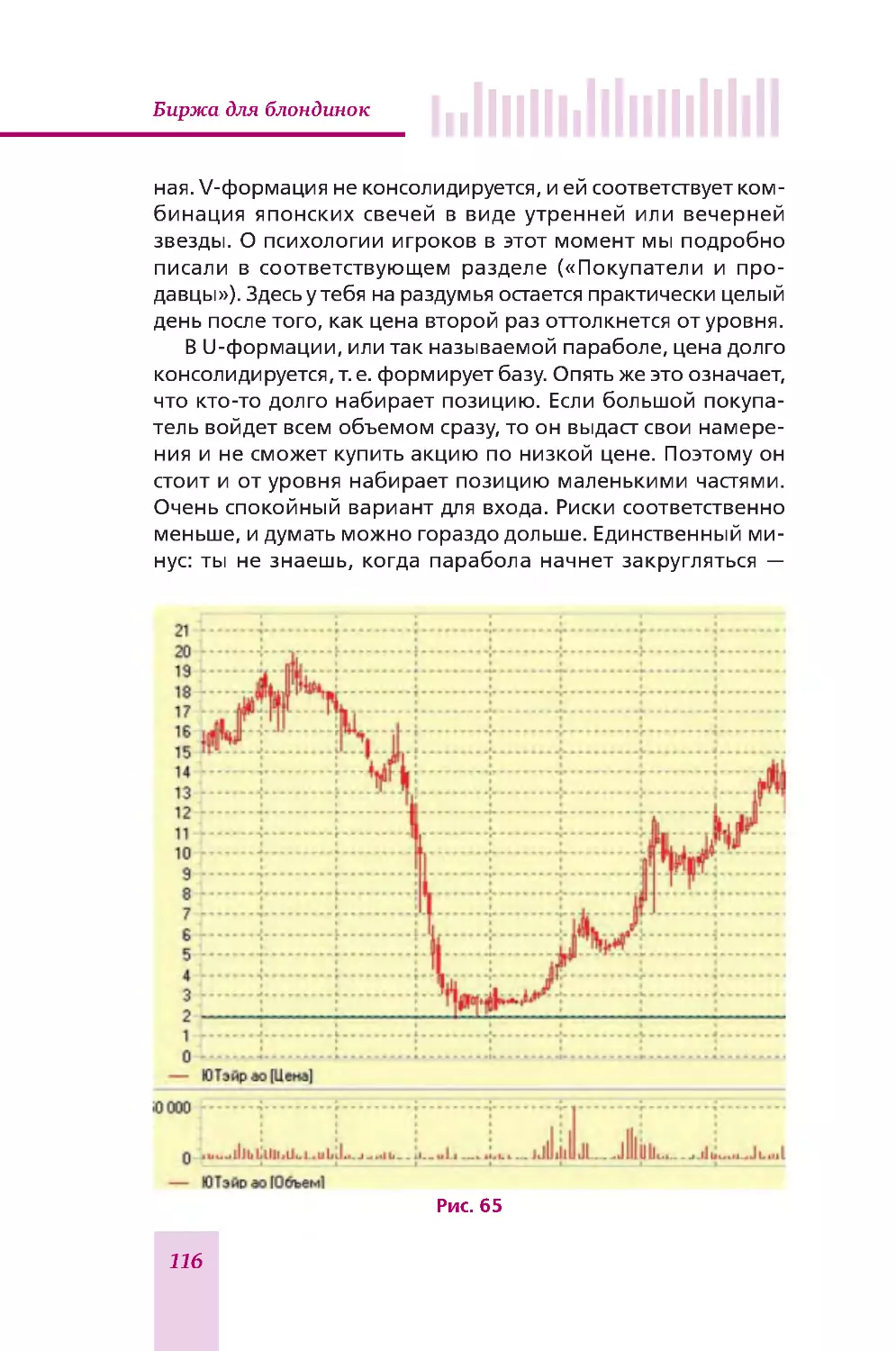

Посмотри на реальные графики (рис. 29 и 30), и ты увидишь большой объем (volume) во время резкого повышения